Les finances catalanes abans del Banc de Barcelona: alguns aspectes generals

Manuel Girona i Agrafel, fundador del Banc de Barcelona (Retrat a la Cambra de Comerç, Indústria i Navegació de Barcelona).

En aquesta part analitzaren sintèticament diversos aspectes de les finances catalanes en relació amb el mercat de capitals, des del final del segle XVIII fins a la creació del Banc de Barcelona, el 1844. Aquesta data, com és sabut, representà l’inici d’un canvi radical, en relació a l’etapa anterior, caracteritzada per l’absència d’entitats financeres especialitzades.

Els països occidentals, a mesura que s’anaven endinsant en el capitalisme, crearen sistemes financers complexos, els màxims símbols dels quals són la borsa i la banca privada. Naturalment, aquestes institucions no aparegueren d’una manera sobtada, com tampoc no van tenir, a tots els països, un mateix origen ni van desenvolupar, de bon començament, idèntiques funcions. Però, al marge d’aquestes diferències, una de les característiques del desenvolupament capitalista fou la presència d’institucions financeres que acompanyaven el seu propi procés de creixença. Per exemple: els bancs privats anglesos no foren fonamentals per a la formació de capital fix als inicis de la industrialització, al segle XVIII; tanmateix, van finançar de manera decisiva el capital circulant amb el descompte de lletres de canvi, amb la qual cosa ajudaren el procés d’industrialització i de creixement econòmic en conjunt. Al contrari, a França i Alemanya, entre d’altres països, la banca privada proporcionà als empresaris els recursos per a la inversió necessària en capital fix, i fins i tot els propis bancs van arribar a finançar directament certes empreses a llurs respectius països.

Els primers presidents del Col·legi de Corredors Reials de Canvis (Col·legi Oficial d’Agents de Canvi i Borsa de Barcelona), d'esquerra a dreta: Francesc Bessa (1830-31), Josep Onós (1832-33, 1837-38) i Jaume Comas i Boscà (1839, 1840 i 1851). Catalunya estigué mancada de banca privada i d’institucions financeres fins a una data tan tardana com l’any 1844, quan ja s’havien consolidat a Catalunya els trets bàsics del capitalisme i ja havia estat enderrocat el marc polític i legal de l’Antic Règim.

A Catalunya, les primeres transformacions bàsiques de caire capitalista es produïren a la segona meitat del segle XVIII. En aquella època es van crear les primeres fàbriques lliures de restriccions gremials i van aparèixer les primeres societats anònimes. Això no obstant, les guerres de la fi de segle i encara més la d’independència espanyola, van representar per a Catalunya un retrocés en el desenvolupament econòmic. Després de 1814, la recuperació fou lenta, però en la dècada dels anys 1830 el sector fabril ja havia agafat nous impulsos i la indústria moderna constituïa ja un fet irreversible. Sorprenentment, el que resulta paradoxal en tot aquest procés és el fet que Catalunya estigué mancada de banca privada i d’institucions financeres fins a una data tan tardana com l’any 1844, quan ja s’havien consolidat a Catalunya els trets bàsics del capitalisme i ja havia estat enderrocat el marc polític i legal de l’Antic Règim.

Entre les causes que expliquen l’absència d’entitats financeres cal destacar la inestabilitat econòmica en el període de fi de segle. En el camp de les finances privades, l’estabilitat és un dels requisits necessaris per a la seva consolidació, i l’economia catalana en va estar mancada des que Espanya va entrar en guerra contra Anglaterra, a propòsit de la independència nord-americana.

També hi va influir clarament el marc legal de l’Antic Règim, en plena vigència al final del segle XVIII. Certes companyies hi tenien més privilegis que d’altres, i els dos bancs privats que es van crear a Barcelona el 1775 i el 1776 (el Banc de Fons Perduts, conegut també com a Vitalici i el Banc de Canvis de Barcelona), estaven mancats dels privilegis necessaris que els haurien permès de superar els atacs legals a què es van veure sotmesos i que condicionaren el desenvolupament posterior d’ambdues entitats.

Guia per al transport d'una partida de tabac (1817).

En tercer lloc, caldria assenyalar la divisió entre diversos sectors de la burgesia catalana quan, cap als anys 1770, aparegué un nucli d’empreses d’assegurances i els dos bancs que acabem de citar i que, en conjunt, haurien pogut originar les entitats elementals de les financeres modernes a Catalunya. En concret, els directors del Banc de Fons Perduts van ser els promotors d’una acció legal, el 1776, contra el Banc de Canvis de Barcelona, als pocs mesos de la creació d’aquest darrer. La força econòmica dels directors del primer banc i la seva influència davant dels ressorts del poder els permeteren de guanyar l’acció legal, i van obligar el Banc de Canvis de Barcelona a modificar el nom de l’entitat i també de director, la qual cosa va trabucar la iniciativa del seu principal promotor i d’una entitat l’escriptura de societat de la qual era francament avançada per al seu temps i que podia haver suposat el primer gran banc privat de l’Espanya contemporània.

Un darrer element que ajuda a comprendre l’absència d’institucions financeres en aquell període és l’estructura d’activitats dels homes de negocis catalans. No només no hi havia banca privada a Barcelona; tampoc no hi havia banquers, quan és un fet l’existència d’aquests a totes les grans ciutats europees, abans i també després de la creació de la banca privada. Fierre Vilar, en la seva anàlisi sobre la Catalunya del segle XVIII, ha clarificat quins eren els elements que permetrien de comprendre aquest aspecte de l’economia catalana, i fins i tot ho ha resumit expressivament amb la frase:

Els homes de negocis i les cases comercials participaven del gran comerç de mercaderies, però també tenien interessos en la construcció naval, en el comerç al detall i també, és clar, en les finances.Una botiga al carrer Boters de Barcelona (1828).

“Els homes de negocis catalans feien banca com monsieur Jourdain escrivia prosa, sense saber-ho.”

Efectivament, els homes de negocis i les cases comercials participaven del gran comerç de mercaderies, però també tenien interessos en la construcció naval, en el comerç al detall, en les fàbriques i, també, és clar, en les finances; descomptaven lletres de canvi, albarans, concedien préstecs, mantenien comptes corrents i feien assegurances. A més de l’assistència financera que oferien els comerciants, hi havia altres mitjans financers als quals es podia recórrer en cas de necessitat. Eren, sobretot, els vals privats, els censáis, els debitoris i les lletres de canvi. Aquestes formes de crèdit es realitzaven entre particulars i solien ser utilitzades per tots els ciutadans, tot i que, les lletres de canvi, les utilitzaven sobretot els comerciants i els industrials. La trama financera catalana i el mercat de capitals reposava sobre aquestes formes de crèdit, que a continuació analitzarem amb deteniment, a excepció dels vals privats, dels quals no ha quedat cap constància ni pel que fa al volum, ni pel que fa a la importància, perquè, com els pactes de paraula, no han deixat empremtes històriques susceptibles d’un estudi sistemàtic.

Els censals

Com la majoria dels instruments legals de crèdit utilitzats entre 1800 i 1840, els censáis eren coneguts d’ençà de la baixa Edat Mitjana i van ser, possiblement, el mitjà de crèdit més utilitzat entre els segles XV i XVIII. El censal era un document legal complex en la seva formulació jurídica, perquè aparegué per a evitar qualsevol acusació d’usura als prestadors. La base del censal era una venda, per la qual el deutor, o censatari, tenia el dret que li fos exigida anualment una certa quantitat de diners. El creditor, o censalista, era la persona que comprava aquest dret; en altres paraules: era el prestador. Una de les clàusules que solia operar en la venda era el pacte de retrocompra, mitjançant el qual el venedor —el deutor— podia reclamar la compra del censal quan ho volgués, i per la mateixa quantitat que l’havia venut, amb la qual cosa quedava extingit el deute.

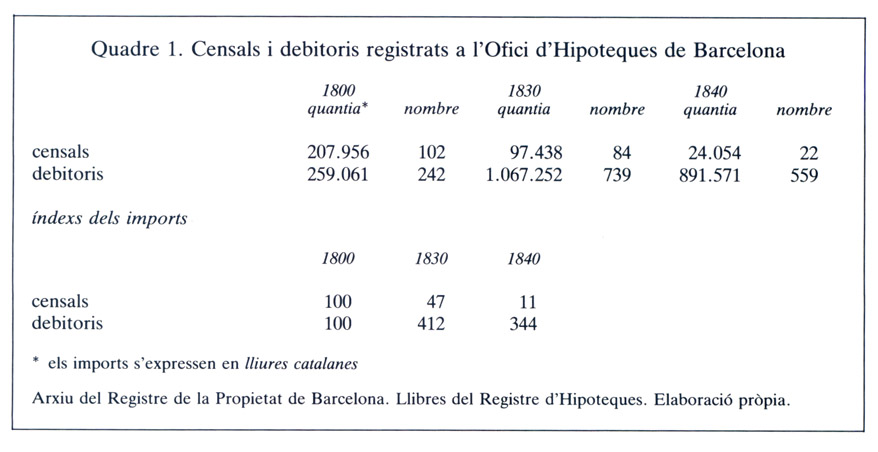

Quadre 1. Censals i debitoris registrats a l'Ofici d'Hipoteques de Barcelona el 1800, el 1830 i el 1840.

Aquesta forma de crèdit va encaixar molt bé en el feudalisme tardà, i per aquesta raó els prestadors i els manllevadors en feren un gran ús. Un dels prestadors principals fou l’església, però, com és normal, també trobem entre els censalistes persones riques, nobles i tots aquells amb capacitat d’estalvi que volien gaudir d’unes rendes anuals fixes. D’altra banda, el grup de deutors possiblement més nombrós fou el dels pagesos, però cal no descartar-ne diferents grups urbans, que, davant de les dificultats econòmiques, s’endeutaven per sortir-se’n. Cal afegir també que, com a norma general, les persones que manllevaven diners solien posseir béns immobles, que quedaven hipotecats com a garantia del deute.

També els comerciants i els fabricants feren ús dels censáis, de vegades per necessitat, però també com una manera d’obtenir recursos suficients per iniciar o ampliar un negoci. Això no obstant, el percentatge de censáis dedicats a aquesta finalitat fou reduït i coincidí, des del començament del segle XIX, amb la seva ràpida caiguda en desús (vegeu el quadre 1).

Les causes principals que expliquen l’abandó progressiu dels censáis com a forma de crèdit van ser tres. En primer lloc la pragmàtica de 6 de juliol de 1750, que va reduir els rèdits dels censos a la Corona d’Aragó del cinc per cent als tres per cent, en un moment d’expansió econòmica en què era ben fàcil d’obtenir un 6 per cent en altres formes d’inversió. Lògicament, aquesta reducció dels rèdits, tot i que no es va complir sempre, va fer perdre l’interès per la col·locació de capitals en censáis. En segon lloc, l’església va veure com les seves rendes líquides quedaven notablement reduïdes amb l’abolició del delme i la desamortització, la qual cosa, sens dubte, repercutí en l’oferta d’aquesta mena de crèdits. En tercer lloc, aparegueren d’altres formes d’inversió, com ara el deute públic, que podien ser més atractives que no pas els censáis. Aquestes causes generals expliquen la desaparició progressiva dels censáis. És possible, però, que a Barcelona, d’on hem extret les nostres dades, aquest fenomen s’hagués produït amb més antelació que no pas als àmbits rurals.

Els debitoris

Els debitoris eren documents, generalment escriptures notarials, en què una o diverses persones reconeixien que devien diners a altri. A diferència dels censáis, el deute s’havia d’amortitzar a termini fix, i els grups socials que actuaven com a parts contractants eren més diversificats. Si el reconeixement del deute escripturat en un debitori era resultat d’un préstec amb interès, l’import del debitori era la suma del principal més els interessos. Mitjançant aquest artifici, el prestador defugia qualsevol acusació d’usura, de l’existència de la qual no quedava ni la més mínima constància; tot al contrari: se solia especificar que la quantitat escripturada no donava interessos.

Tot i que ja eren coneguts des de l’Edat Mitjana i que s’utilitzaven freqüentment, va ser a les primeres dècades del segle XIX que els debitoris van assolir una importància com no l’havien coneguda anteriorment. Com es pot apreciar al quadre 1, en el moment que els censáis entraven en franca decadència, el volum de deutes reconeguts a través de debitoris es multiplicà per quatre en trenta anys. L’èxit dels debitoris pot atribuir-se, en part, a les característiques formals del document mateix, com veurem més endavant. Posteriorment, la seva utilització va entrar en una fase d’estancament i de retrocés progressiu, com es veu per les xifres de 1840.

Hi ha dues causes que poden explicar aquest declivi. En primer lloc, el temor de molts prestadors a un possible gravamen fiscal sobre aquest tipus de crèdit. Trobem debitoris de 1840 amb clàusules on s’estipulava que el deutor es faria càrrec de qualsevol contribució de comerç si arribava a imposar-se sobre els debitoris. Aquesta prevenció era justificada, perquè d’ençà de 1831 les comptadories d’hipoteques, on s’havien de registrar els debitoris, recaptaven el 0,5 per cent de drets en els traspassos de propietats de béns immobles. En segon lloc, igual que passava amb els censáis, el que accelerà la seva caiguda en desús fou l’existència de formes alternatives d’inversió i l’aparició de bancs privats, cap a la meitat dels anys 1840.

Abans d’analitzar altres aspectes dels debitoris, cal insistir sobre la seva importància. En relació amb la població de Barcelona, el nombre de debitoris registrats durant els anys 1830 pot qualificar-se de modest. En canvi, si prenem la suma dels imports globals registrats cada any, al llarg d’aquesta mateixa dècada, observarem que foren deu vegades superiors a les xifres d’inversió industrial proposades per Miquel Izard (1973), la qual cosa pot donar-nos una idea diferent i positiva de les magnituds amb què treballem.

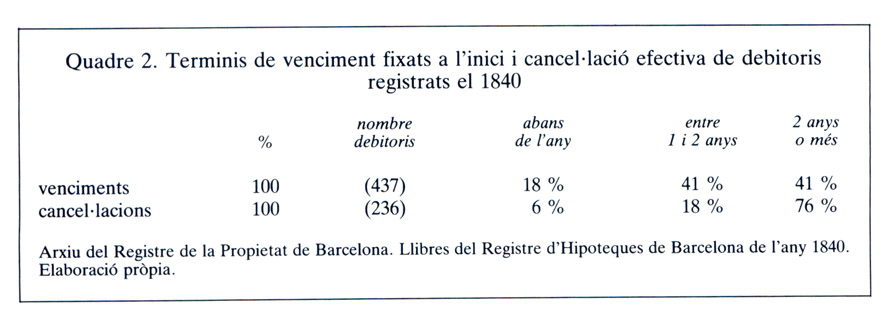

A diferència de les lletres de canvi que tenien venciments a curt termini i dels censáis que eren a llarg termini, els debitoris eren crèdits amb uns terminis de venciment molt diversos, com pot apreciar-se en el quadre 2. Per exemple, l’any 1840 el termini mínim fou d’un mes i el màxim de vint-i-dos anys. Això no obstant, la majoria dels debitoris solien fixar el seu venciment per després d’un any i gairebé la meitat als dos anys, o més. A això cal afegir que, en certs casos i sempre que el prestador hi estigués interessat, la cancel·lació definitiva del deute s’ajornava molts anys més enllà del termini convingut inicialment. Per tant, no és cap exageració afirmar que la majoria dels debitoris eren deutes reconeguts a mitjà i a llarg termini.

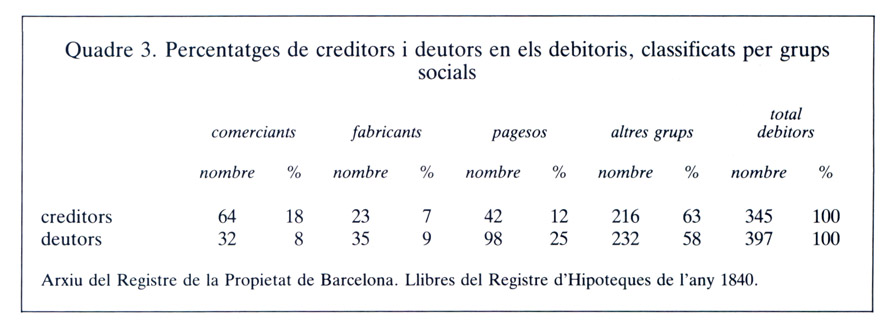

Quadre 3. Percentates de creditors i deutors en els debitoris, classificats per grups socials, 1840.

Quadre 2. Terminis de venciment fixats a l'inici i cancel·lació efectiva de debitoris registrats el 1840.

Una altra característica dels debitoris és que trobem grups socials molt diversos fent-ne ús tant com a prestataris com també com a prestadors (vegeu el quadre 3). En primer lloc, en aquest quadre es pot comprovar la discreta, però de cap manera menyspreable, presència de fabricants i comerciants. Els comerciants hi apareixen com un sector clarament creditor, alhora que l’endeutament dels fabricants suggereix que en molts casos utilitzaren els debitoris per a finançar la indústria. Una situació diferent era la de la pagesia que, com mostren les xifres, hi era un grup clarament deutor. Per a la petita pagesia, el recurs als debitoris, en detriment dels censáis, podia tenir conseqüències doloroses, ja que no era ella qui decidia el moment adequat per a cancel·lar el deute i, si no podia retornar els préstecs o aconseguir-ne l’ajornament del venciment, perdia els béns hipotecats, que generalment consistien en un trosset de terra que, per a la gran majoria, significava el seu principal sosteniment. Finalment, i sota el títol d”’altres”, hem agrupat al quadre 3 el conjunt format per les professions liberals, menestrals i funcionaris. Constituïen la majoria urbana, una gent que va utilitzar aquest document legal per cancel·lar deutes i préstecs entre si, sense intermediaris financers, procediment que, amb l’aparició de la banca, s’anà perdent progressivament.

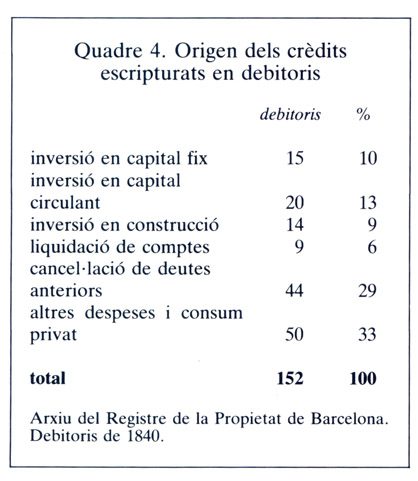

Quadre 4. Origen dels crèdits escripturats en debitoris, 1840.

No és possible fer una estimació estadística completa dels diferents usos a què es van dedicar els debitoris. Una part important foren préstecs en metàl·lic, però també van servir per a reconèixer deutes molt heterogenis, com, per exemple, el d’un pagès del Vallès que el 1800 signà un debitori de 200 lliures catalanes a favor dels carmelites per una profecia revelada, pel que sembla important per a ell. En altres debitoris, la causa de l’endeutament va ser la compra de cotó, que fou pagat per mitjà d’aquest instrument de crèdit. També, per posar casos absolutament diferents, els orígens de certs debitoris foren compres de subsistències realitzades als botiguers. El quadre 4 permet apreciar l’ús donat als debitoris en aquells casos en què ha estat possible determinar-lo. Els sis grans apartats podrien subdividir-se successivament, però el que interessa destacar-hi és la diversitat de situacions que podien ser objecte de reconeixement d’un deute o d’un préstec a través d’un debitori. Aquesta fou una de les claus del seu èxit.

Finalment, una part important de la utilitat d’aquest instrument de crèdit es va basar en les garanties oferides pels deutors. El seu estudi posa en evidència que la utilització de garanties era força avançada. Examinem-ne alguns exemples corresponents a l’any 1840. En un cas, un tinent de l’exèrcit donà com a garantia la paga que rebia i la hipotecà per si no podia retornar el préstec. En un altre cas, un individu hipotecà el seu títol de Corredor Reial de Canvis. Hi ha alguns casos en què el deutor dóna com a garantia altres préstecs, on ell figura com a creditor. En un préstec de poca quantia i que possiblement és un cas extrem, un individu va hipotecar una cambra de casa seva. El més corrent era hipotecar mercaderies, estris, màquines, fàbriques, cases i, sobretot, terres. El 70 per cent de les garanties donades pels deutors eren hipoteques sobre béns físics com els que acabem de mencionar. En canvi, un 29 per cent dels deutors oferien com a garantia una hipoteca general de tots els béns, sense indicar-ne cap en especial. En els crèdits a llarg termini, aquesta última forma de garantia permetia, a diferència de la hipoteca específica, vendre o permutar qualsevol mena de propietat amb més facilitat. Fins i tot persones sense propietats i amb béns mobles escassos podien demanar préstecs utilitzant el recurs a la hipoteca general. Aquesta forma de garantia pot interpretar-se com una facilitat per al manllevador, però també significava, per a certs creditors, un bon mitjà per a recuperar deutes antics que mai no havien estat pactats amb un document legal. Finalment, en l’I per cent dels debitoris, el deutor presentava només un fiador com a garantia, el qual solia fer una hipoteca general.

Resumint: els debitoris constituïren una forma de crèdit entre particulars, amb una gran flexibilitat d’adaptació a necessitats financeres diverses. En conjunt, els debitoris van oferir la possibilitat de remunerar l’estalvi a un interès variable, en consonància amb els preus del mercat, tot i que, generalment, s’hi establia el 6 per cent, i va permetre als prestadors d’invertir a través d’ells petites o grans quantitats de diners amb un únic document legal. D’altra banda, per mitjà dels debitoris, els manllevadors van poder obtenir recursos per a finançar les pròpies necessitats a mitjà i a llarg termini.

Les lletres de canvi

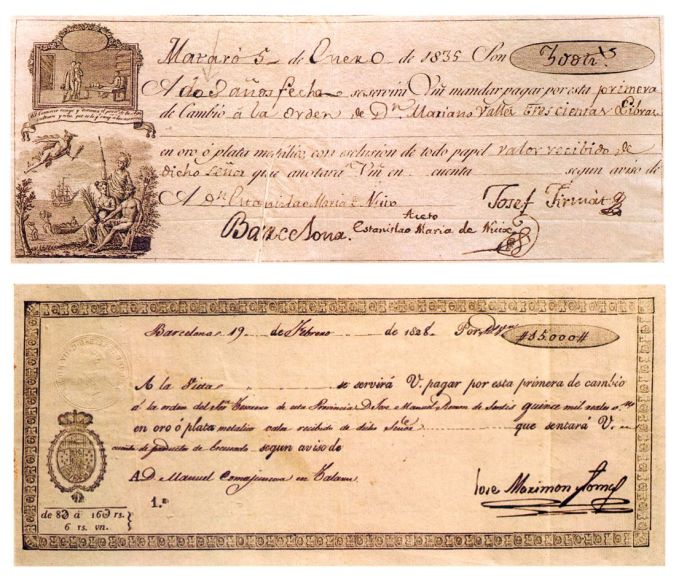

El gran instrument per al comerç i la manufactura fou la lletra de canvi. Tots els comerciants compraven i venien lletres, la qual cosa constituïa un negoci habitual.

El gran instrument financer per al comerç, la manufactura i la indústria fou la lletra de canvi. A Barcelona, cada any es movien uns quants milions de lliures catalanes en lletres de canvi. Majoritàriament foren utilitzades com a mitjà de pagament, i també com a mitjà de cobrament dels productes catalans col·locats a la resta de la Península, a Europa i a Amèrica. Fins a cert punt es pot dir que un volum important dels efectes negociats tenien una funció pròxima a la del diner.

A més dels efectes creats a Barcelona, en circulaven d’altres procedents de diversos llocs, que eren negociats a la ciutat i que finalment s’acabaven cobrant als llocs més distants del planeta. Tots els comerciants compraven i venien lletres, la qual cosa constituïa un negoci habitual, i, tot i que no existia la banca, qualsevol persona podia descomptar o endossar efectes amb gran facilitat.

La trama sobre la qual reposava el gran mercat de la lletra de canvi eren les cases de comerç, amb les seves factories, representants i contactes establerts per tot Europa, Amèrica i alguns punts del pròxim Orient, i sobretot per la península. Les lletres de canvi eren un element compensatori constant, gràcies al fet que se n’havia desenvolupat un gran mercat a la ciutat de Barcelona. Si un negociant necessitava diners en efectiu, venia efectes; si, al contrari, ingressava a caixa una petita quantitat de diners excedents, en comprava. Una sola societat, la Huguet i Dupré, en l’exercici de 1802-03 va negociar lletres de canvi per valor de 3.200.000 lliures catalanes; el seu capital social, en canvi, només era de 225.000 lliures (M. Zylberger, 1982).

Lamentablement, tot i la importància del mercat de canvis, les dades de què disposem són incompletes. A la primera meitat del segle XIX, les lletres de canvi acompliren tres funcions. La primera, i la que possiblement generava un major volum de transaccions, consistia a utilitzar-les com a mitjà de cobrament i de transferència (gir) per a obtenir liquidesa. Les més adequades a aquesta finalitat eren les lletres a la vista i a vuit dies vista. En segon lloc, les lletres serviren com a mitjà de cobrament ajornat, normalment entre un mes i noranta dies. En tercer lloc, les lletres foren utilitzades per a obtenir crèdits al comptat.

Poca cosa sabem d’aquest tercer ús, ni de la seva importància i evolució. Sabem que se’ls va donar aquest ús a causa dels protests, per a la conversió de lletres de canvi en debitoris i per als endossaments. En coneixem dues modalitats. En una d’elles el diner deixat per un comerciant o per un prestador, ho era contra una lletra de canvi acceptada pel deutor. D’aquesta modalitat, no en tenim cap valoració quantitativa. L’altra modalitat consistia a girar una lletra a llarg termini, en què lliurador i lliurat eren generalment parents o amics que havien establert un pacte (de vegades escripturat notarialment) mitjançant el qual el manllevador eximia de tota responsabilitat l’amic o els amics que figuraven com a lliurats, fiadors o acceptadors de l’efecte, etc. Naturalment, la il·legalitat de la situació subsistia i, si el manllevador feia fallida, el fiador havia de satisfer els tenidors de la lletra. En aquesta darrera modalitat, una mica més complicada perquè generalment encobria la personalitat del deutor, participaven com a mínim tres persones, ja que la lletra s’havia d’endossar per tal d’obtenir-ne liquidesa. A partir dels endossaments, hem pogut comprovar que aquesta manera d’obtenir crèdits a mitjà termini no va ser gaire freqüent i que les quantitats que s’hi obtenien poden considerar-se modestes. Per exemple, de les 446 lletres endossades i intervingudes el 1840 pel Corredor Reial de Canvis Francesc Casademunt, només tres, que pujaven a 22.217 lliures catalanes, tenien aquestes característiques, amb uns terminis de venciment de 6 a 12 mesos i a un interès que girava entorn del 8 per cent anual.

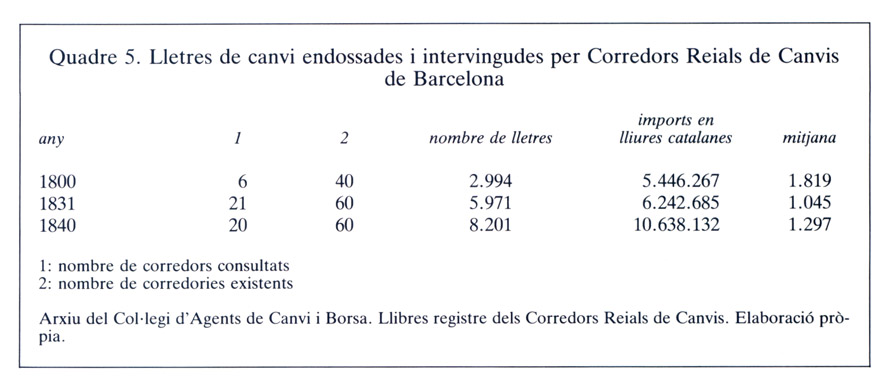

Quadre 5. Lletres de canvi endossades i intervingudes per Corredors Reials de Canvis de Barcelona, el 1800, el 1831 i el 1840.

Hem obtingut una primera aproximació sobre la importància del mercat de canvis a través dels endossaments intervinguts pels Corredors Reials de Canvis. Però les lletres endossades només foren una fracció del volum total dels efectes posats en circulació. No s’endossaven les lletres pagadores a Barcelona; rarament hi apareixen les que es cobraven a la mateixa província; i tampoc no hi apareixen endossats els efectes en què el teñidor o propietari gestionava directament el cobrament. Amb tot, les lletres endossades són un primer indicador del mercat de canvis.

Tenint en compte que la documentació que ens ha arribat és incompleta, els resultats reflectits al quadre 5 han d’avaluar-se amb certes precaucions. A la columna 1 s’indica el nombre de corredors la documentació dels quals ha estat consultada. Les columnes posteriors informen sobre la suma dels imports intervinguts per aquests corredors. Aquestes quantitats són el mínim establert i serveixen per a posar de relleu dos aspectes. En primer lloc, les sumes de les quantitats deixen ben clar que, efectivament, el mercat de canvis de Barcelona era important pel volum de diners que s’hi intervenia durant un any. En segon lloc, podem apreciar que l’import mitjà per efecte era més elevat al començament de segle que no el 1840. A més dels preus elevats del principi de segle, que expliquen en part els valors mitjans més alts, cal també tenir en compte la importància del mercat exterior en aquella època. En efecte, després de 1814, la fortuna del negoci de les lletres de canvi va anar paral·lela a la del comerç en general, i es va bolcar més cap al mercat peninsular i —cal suposar-ho— va operar amb quantitats mitjanes inferiors per partida de mercaderies.

Demostrada la importància del mercat de canvis i l’existència d’altres instruments financers en el mercat de capitals, cal que considerem si amb el conjunt d’aquests instruments es va poder suplir l’absència d’una banca i d’institucions financeres especialitzades, semblants a les que es van crear a d’altres països i que van servir per a donar suport a les transformacions sòcio-econòmiques que s’hi havien produït des del final del segle XVIII.

Conclusió

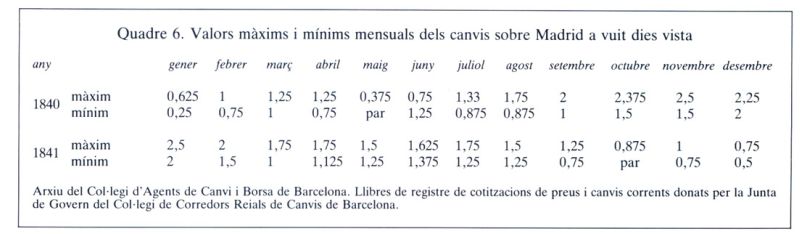

Quadre 6. Valors màxims i mínims mensuals dels canvis sobre Madrid a vuit dies vista, el 1840 i el 1841.

Tots els indicis assenyalen que, durant el primer terç del segle XIX, l’oferta d’actius financers fou suficient, en anys normals, per al tipus de demanda crediticia que hi havia en aquells moments a Catalunya. De fet, si les tensions per manca de recursos haguessin estat més grans, el diner s’hauria encarit fins al punt de convertir el negoci bancari en una activitat molt rendible, la qual cosa hauria donat pas a la creació de la banca privada, que és exactament el que va passar a partir dels anys 1840.

Efectivament, si bé en anys normals, en el mercat financer no hi havia greus desajustaments entre l’oferta i la demanda, en anys de fort creixement econòmic les tensions que es creaven per falta de recursos monetaris i financers eren molt grans. L’any 1840 n’és un bon exemple. Des del començament d’any, es va produir una reactivació econòmica general tot coincidint amb l’acabament de la primera guerra carlina. La circulació de mercaderies ja no s’interrompia i se’n va incrementar el volum. La importació de cotó en floca a través del port de Barcelona passà de 3.740 tones l’any 1839 a 8.387 el 1840. Davant d’aquest brusc increment del ritme mercantil, els recursos financers es van mostrar força insuficients; el diner es va encarir i es van generar greus problemes. D’aquest any trobem debitoris en què s’especifica que es cobraran interessos al 6 per cent. S’hi justifica, per part dels propis prestadors, que aquest és l’interès mínim que es pot cobrar. Aquest és el cas de l’advocat Andreu Guerra, que va prestar al senyor Bassols 2.120 lliures al 6 per cent, i hi feia constar que amb aquell diner podia comprar censos que li redimien igual o major producte en aquell moment.

Capçalera d'una pòlissa d’assegurances per a la importació de cotó (1838). Les finances es basaren en uns mecanismes simples, d’origen molt antic, adequats per a èpoques de creixement moderat, però incapaços de resoldre la demanda de recursos en una economia de mercat amb fortes taxes de creixement.

Tanmateix, allí on es van produir més tensions financeres fou en el mercat de lletres de canvi. Al quadre 6 podem veure els percentatges de les primes cobrades pel descompte de lletres a vuit dies vista i pagadores a Madrid. El descompte habitual en èpoques normals oscil·lava entre el 0,25 per cent i el 0,5 per cent. Quan l’intercanvi de mercaderies va arribar possiblement a un punt àlgid, entre novembre de 1840 i gener de 1841, el descompte de lletres s’havia col·locat en un màxim de 2,5 per cent i un mínim de 2 per cent de dany a vuit dies vista sobre Madrid. Des que el març de 1840 va començar la tendència alcista en les taxes de descompte normals, va trigar-se més d’un any i mig a retornar a uns nivells acceptables. Durant els anys 1840 i 1841, l’oferta de recursos financers per damunt d’uns nivells habituals havia fracassat; resultava evident la necessitat d’un sistema financer més eficaç i mediatitzat per empreses especialitzades.

L’octubre de 1842, Manuel Girona, aleshores cap de la Companyia Germans Girona i Clavé, que s’havia especialitzat en el negoci de les lletres de canvi durant els anys 1830, ja havia presentat una petició per a crear el Banc de Barcelona. Però, donades les circumstàncies polítiques a la ciutat, amb l’aixecament d’Espartero, va caldre esperar per començar el negoci bancari fins el novembre de 1844, data que marca un canvi substancial en les finances catalanes.

En definitiva, en el sector productiu de l’economia catalana s’havien anat introduint a poc a poc una sèrie de transformacions qualitatives que li van donar una capacitat de reactivado superior a la del sistema financer anterior a 1844. Fracassats a la dècada de 1770 els intents de crear un sistema financer modern, les finances es basaren en uns mecanismes simples, d’origen molt antic, adequats per a èpoques de creixement moderat, però incapaços de resoldre la demanda de recursos en una economia de mercat amb fortes taxes de creixement en conjuntures molt concretes.