La creació de la Caixa de Pensions i d'Estalvis (1905)

Francesc Moragas i el món de les assegurances socials

El 1880 els seus pares l’enviaren a estudiar a l’internat que tenien els jesuïtes a Manresa, on romangué dos anys, i on rebé la notícia de la mort del seu pare (1881). La seva mare es tornà a casar, al cap de l’any reglamentari de viduïtat, amb un altre advocat, amic del seu marit: Joan Antoni Sorribas i Zaidín, un aragonès. La influència del padrastre sobre Francesc Moragas serà molt positiva.

Moragas acabà el batxillerat i el 1887 es matriculà a la Universitat de Barcelona. Primer a la Facultat de Filosofia i Lletres, però seguidament a la de Dret, una mica obligat per la tradició familiar. A la universitat es relacionà amb altres estudiants com Enric Prat de la Riba, Lluís Serrahima i Camín, Jaume Carner i Romeu i Francesc Vidal i Barraquer, i tingué mestres com Manuel Duran i Bas o Joan de Déu Trias i Giró.

El mateix 1887, Francesc Moragas ingressà en el Centre Escolar Catalanista, filial del Centre Català, del qual serà secretari (1888) i president de la seva secció de Dret, des d’on participarà activament en la campanya per la defensa del dret civil català.

Els estudis de dret quedaren afectats per una forta discussió amb la seva mare, que s’oposava al festeig del fill amb Clotilde Illa i Arquer, una noia que pertanyia a la seva mateixa classe social, però que tenia tot just 15 anys el 1890. La topada fou seriosa i els pares obligaren Francesc Moragas a matricular-se el curs 1891-92 a la universitat de Saragossa, en un intent d’allunyar-lo de la noia. La solució fou un fracàs total, ja que la parella s’acabarà casant; a més, aquell any no va aprovar ni una sola assignatura, i la seva llicenciatura es va endarrerir. Va ser un any bohemi, dedicat sobretot a l’acció política, com a membre del Centre Escolar i de la Lliga Regional de Manresa —adherida a la Lliga de Catalunya—, a l’esport i a nombrosos viatges entre Barcelona i Saragossa. El 1892 participà en l’Assemblea de Manresa, que elaborarà les famoses Bases, com a comissionat de la Lliga Regional de Manresa.

El mateix 1892, i per impuls del seu padrastre, creà una revista dedicada al seu esport preferit, la bicicleta. Era quinzenal i es deia “La Velocipedia”. Ell n’era el propietari i el director. Per donar exemple, va fer sol el recorregut Perpinyà-Sant Sebastià (680 quilòmetres) en cinc dies, un fet esportiu que va ser recollit a la premsa de les ciutats per les quals passà.

El 1894, Moragas acabà finalment la carrera de dret. El mateix any moria el seu estimat padrastre. El 1895 es casava amb Clotilde Illa, que tenia aleshores vint anys. Era l’hora d’iniciar una professió. Però no exercirà el dret, sinó que ocuparà el càrrec de director de la revista creada pel seu padrastre: “Los Seguros”.

Joan Antoni Sorribas és una de les primeres persones que enllaça la vella tradició catalana de les assegurances amb la previsió social. La seva revista es proposa donar a conèixer les experiències europees en un i altre camp, que tenen com a origen l’interès per a cobrir riscos a través de la creació d’un capital. Les caixes d’estalvis tenen un protagonisme a la revista, així com les caixes de retir o de pensions. Sorribas havia fet entrar ben aviat el seu fillastre a la redacció de la publicació, i l’impulsà a escriure i a interessar-se per la labor periodística. El primer article que Moragas va escriure per a “Los Seguros” va ser el 1889, quan tenia 21 anys, i tractava sobre “Las Cajas de Ahorro en España”. El segon, sis mesos més tard, parlava sobre “El ahorro y el seguro”. Aquell mateix any, Moragas viatjà a París, on se celebrava l’Exposició Universal —la de la torre Eiffel—, des d’on trameté unes llargues cròniques sobre el que havia vist i après. Allí va poder conèixer els esforços que es feien a Europa per combinar l’estalvi amb l’assegurança per malaltia o per jubilació.

Moragas estava preparat, per tant, per a dirigir la revista i fer una bona feina. El director de “Los Seguros” es posà fàcilment en contacte amb la burgesia catalana, de base industrial, més sensible als problemes de la classe obrera. Un d’ells era Lluís Ferrer-Vidal.

El món de l’assegurança era familiar des de feia molt de temps a l’empresari català, tant pel que feia a l’àmbit estrictament dels seus negocis, com al personal: assegurança de mercaderies en el transport marítim, assegurança contra incendis, de vida, d’accidents. La presència a Barcelona de nombroses societats d’assegurances, inclosa la representació d’algunes empreses estrangeres, demostra el desenvolupament d’aquest sector durant la segona part del segle XIX.

En el terreny de la previsió social hi havia nombroses societats particulars de socors mutus i d’auxilis, formades pels gremis o per professionals. Les associacions obreres també participaren en aquesta creació, però la seva força econòmica era reduïda. Algunes empreses industrials catalanes crearen les seves pròpies societats de socors per als seus treballadors. En elles s’oferia una pensió per a la vellesa o en cas d’accident professional, a base d’aportacions de la pròpia empresa i dels assalariats. Però eren poques les empreses que ho feien, i en tot cas sempre eren grans, les que tenien més obrers i més capacitat financera. L’estat no entrarà en el sector fins l’any 1900, que es promulgà la primera llei sobre accidents de treball, una assegurança de caràcter voluntari.

La revista “Los Seguros” es proposava donar a conèixer la importància de les caixes de retir, com es deien aleshores, i la necessitat que empreses, obrers i estat col·laboressin en la creació d’uns capitals a favor dels treballadors que permetessin una jubilació digna.

La burgesia catalana i els conflictes socials

Els empresaris catalans tendeixen al paternalisme quan les fàbriques treballen i produeixen beneficis, però avisen immediatament les forces d’ordre públic quan els beneficis s’aprimen o desapareixen del tot, han d’acomiadar obrers i aquests planten cara. Alguns dels patrons s’adonaran que no es podia seguir sempre així i buscaran el pacte, primer en l’àmbit de la pròpia empresa i després col·lectivament. Altres consideraran que calia crear instruments de defensa de la patronal contra els obrers: el locaut —el tancament de fàbriques—, com a contramesura de la vaga obrera. Els empresaris pactistes i més disposats a buscar un acord foren aquells que volien aplicar els principis de l’encíclica Rerum Novarum de Lleó XIII (1891), un text que condemnava el capitalisme salvatge i el socialisme, al mateix temps que impulsava els catòlics a una acció social.

Lluís no era l’hereu, de manera que quedà al marge de l’empresa familiar i s’hagué d’espavilar. Estudià per a enginyer i exercí aquesta professió, aprofitant les bones relacions personals que ell i la seva família mantenien amb la burgesia industrial emprenedora de l’època. Políticament es vincularà al catalanisme: el 1892 participà com a delegat per Gràcia a l’Assemblea de Manresa, que formulà les Bases per al futur de Catalunya. Serà un dels fundadors de la Lliga Regionalista el 1901. Com a professional, la seva màxima realització va ser l’Asland, la fàbrica de ciments pòrtland, promoguda i encapçalada per Eusebi Güell i Bacigalupi. Lluís Ferrer-Vidal tenia la concessió d’unes mines d’asfalt a l’Alt Berguedà, que aportarà a la societat en el moment de la seva constitució (1901), i de la qual serà el gerent.

El 1898 va promoure la creació de la Caixa de Previsió i Socors, l’objecte de la qual era “la contratación de seguros contra las consecuencias de los accidentes en sus varias ramificaciones, de las enfermedades, de la invalidez, la creación de pensiones para la vejez, etc”.

La revista “Los Seguros” es va fer ressò de la creació de la Caixa de Previsió. Els industrials que la crearen —Eusebi Güell, Albert Rusiñol i Josep Carroggio, entre d’altres— es comprometien a assegurar-hi els seus obrers. Francesc Moragas s’hi referirà en un article: “los seguros sociales, desde hace tanto tiempo practicados en otros países y hasta hoy desconocidos en España, se divulgarán en ella e invadiendo todo llegarán a adquirir entre nosotros carta de naturaleza”. Sembla clar que, des d’aquell moment, s’establí una relació personal entre l’enginyer i membre de l’alta burgesia catalana i l’advocat i periodista Francesc Moragas. El nexe d’unió serà la previsió social.

La vaga del 1902 i l’escrit dels set presidents

“En los comienzos del año estalló pavoroso conflicto que llenó de zozobra a todos e hizo absolutamente necesaria la intervención de las entidades que representan las fuerzas vivas de la ciudad y, por consiguiente, la de esta Cámara, a fin de cooperar a la acción de las autoridades, para resolverlo de manera que no dejara rescoldo de odios, sino en aquella cantidad por desgracia inevitable, aun para el más bien encaminado y previsor esfuerzo humano... El establecimiento de una institución de carácter general destinada a amparar y socorrer a los obreros ancianos constituirá uno de los mas nobles actos de previsión, una de las más legítimas glorias de la iniciativa de las sociedades económicas y probablemente una de las mayores causas de la pacificación de los espíritus.”

L’1 de març de 1902, tot just acabada la vaga general, els presidents de les entitats econòmiques abans relacionades, als quals s’havia sumat l’Ateneu Barcelonès, feren una crida pública a la concòrdia amb l’oferta de “la fundación de Cajas de retiro para los obreros u otra institución benéfica de defensa social con mira al porvenir de las clases trabajadoras”. L’escrit acabava així:

“¡Barceloneses! Sea la Caridad ramo de olivo que anuncie el término de la tormenta y el comienzo del periodo de paz y de concordia que para bien de todos debe regir este emporio de las artes y de las industrias”.

L’escrit anava signat per Felip Bertran d’Amat, president de la Societat Econòmica Barcelonesa d’Amics del País, Ignasi Girona, president de l’Institut Agrícola Català de Sant Isidre, Ramon Picó i Campamar, president de l’Ateneu Barcelonès, Lluís Ferrer-Vidal i Soler, president del Foment del Treball Nacional, Josep Monegal i Nogués, president de la Cambra de Comerç, Indústria i Navegació de Barcelona, Joan Cantareu, president de la Lliga Industrial i Comercial i Jaume Serra i Jané, president del Cercle de la Unió Mercantil.

Tot plegat es concretà de dues formes:

• Una recapta a favor de les famílies dels morts i dels ferits durant la vaga i per a donar suport al fons general de retir anunciat. Al final del mes de maig s’havien recaptat 88 000 pessetes, de les quals 25 000 es destinaren als ajuts i la resta es mantindrà com a capital per a la constitució de la caixa de retir.

• L’encàrrec a Francesc Moragas d’un projecte de Caixa de Pensions. Es va nomenar una comissió tècnica formada pel mateix Moragas, per Enric Prat de la Riba, Josep Anguera d’Orovio —director de la Caixa de Previsió i Socors—, Josep Blanco i Moya i Antoni Torrents i Monner.

El projecte de Caixa de Pensions per a la Vellesa

La pensió per a la vellesa o en cas d’incapacitat per a treballar es crea gràcies a la col·laboració entre la burgesia i la classe obrera: “La futura institución ha de llegar a ser un instituto popular que pregone el amor que habrán sabido demostrar al humilde las clases altas de nuestra sociedad y la previsión y espíritu de ahorro de que nuestro proletariado habrá dado pruebas.” Col·laboració, per tant, entre treballadors, que aporten el seu estalvi per a capitalitzar-lo, i l’alta burgesia, que facilita aquesta capitalització en crear l’instrument adequat: la Caixa de Pensions.

Les bases d’actuació són les següents:

• Es tracta de crear una caixa que es dediqui exclusivament a crear pensions per a la vellesa i en cas d’invalidesa pel treball. Les imposicions que es facin han d’anar destinades a aquest objecte. En això es diferencia d’una caixa d’estalvis, que rep dipòsits en general.

• La seva naturalesa jurídica serà la d’una associació. Això no obstant, “su organización interna ha de ofrecer bastantes puntos de contacto con la que es peculiar de las sociedades anónimas”.

• El territori d’actuació de la Caixa ha de ser el de Catalunya i, per tant, es preveu la creació d’oficines a totes les poblacions catalanes que convingui.

• La Caixa ha de tenir un “carácter popular, pero no exclusivamente obrero”. Una de les raons és la dificultat d’establir els límits “que separan a obreros y no obreros”. Però com que evidentment la Caixa no es constitueix per atendre la burgesia, es fixa un sostre de 1.000 o 1.500 pessetes, que ha de ser la màxima renda anual constituïble en aplicació del pla de pensions. Però la Caixa ha de ser popular: “es preciso que la gente confíe en ella, que entre las clases modestas llegue a ser costumbre el poseer una libreta de la Caja de Pensiones como afortunadamente lo es ya el poseer una libreta de la Caja de Ahorros” (de Barcelona).

Les pensions es formaran prenent com a base tres factors: la mortalitat, l’interès del diner i les despeses administratives de la institució. La mortalitat es calcula segons unes taules franceses existents. Moragas espera “que pueda llegar el día en que se posean tablas, basadas en la mortalidad que ocurre en Cataluña”. L’interès es fixa en el 3,5%, abonable sobre les quantitats dipositades. Es confia que les despeses de l’administració vagin a càrrec d’uns socis protectors, que aporten uns fons com a donatiu.

Un caràcter innovador de la Caixa és que es dóna al dipositant la llibertat més absoluta a l’hora de fixar la renda futura, “considerando cada imposición que haga el aspirante a rentista como prima única de una renta vitalicia anual”. No hi ha, per tant, l’obligació de fer unes aportacions convingudes prèviament, que no sempre es complien, com a conseqüència de dificultats econòmiques, i que podien comprometre el pla de pensions convingut. Les imposicions poden ser estalvi exclusiu del dipositant o aportació conjunta de l’obrer i del patró de cada empresa.

Els capitals recollits i sobre els quals hi ha el compromís de pagar un interès seran invertits en “adquisición de immuebles, en hipotecas de fácil realización y en valores públicos o privados, de renta fija, españoles o extranjeros, de suficiente seguridad”.

Francesc Moragas no es proposava tan sols fer una caixa de pensions. El seu objectiu era aconseguir un canvi en profunditat de la societat catalana, que permetés la introducció de la previsió social. És per això que el mes de maig de 1902, tot just quan ha enllestit el projecte de la caixa de pensions, publica el primer número de la “Revista Social”, dirigida per ell, i que, a l’estil de “Los Seguros”, es proposa crear consciència i donar a conèixer experiències exteriors i el que es fa a casa.

Aprovat el projecte de Francesc Moragas, les societats econòmiques patrocinadores es reuniren al gener del 1903, i acordaren constituir una Junta directiva i tres subcomissions: una d’administrativa, una de jurídica i una tercera de tipus econòmic. És la següent:

- Junta Directiva:

- President honorari – Manuel Duran i Bas

- President efectiu – Lluís Ferrer-Vidal i Soler

- Tresorer – Josep Monegal i Nogués

- Secretari primer – Francesc Moragas i Barret

- Secretari segon – Joan Antoni Güell i López

- Vocals – Felip Bertran i d’Amat; Ignasi Girona; Raimon d’Abadal

- Subcomissió administrativa

- President – Felip Bertran i d’Amat

- Vocals – Jaume Serra i Jané; Ramon Albó; Joan Güell; Francesc Moragas

- Subcomissió jurídica

- President: – Manuel Duran i Bas

- Vocals – Manuel Pascual de Bofarull; Raimon d’Abadal; Ramon Rubio

- Subcomissió econòmica

- President – Ignasi Girona

- Vocals – Rvrd. Dr. Francesc de Pol; Lluís Ferrer-Vidal; Albert Rusiñol; Emili Carles-Tolrà; Albert Planas i Escubós; Delfí Artós; Alexandre Maria Pons; Alfred Puig; Frederic Rahola; Josep Monegal i Nogués; Joan Cantareu; Joaquim Casanovas; Joaquim Bonet i Amigó; Josep Vidal i Balmes; Macià Muntadas; Leandre Jover; Josep Mansana; Marquès d’Alfarràs; Baró de Satrústegui; Baró de Viver; Manuel Bertrand; Domingo Taberner; Domingo J. Sanllehy; Bernardí Martorell; Pere Guerau Maristany; Josep Arañó; Ramon Picó i Carnpamar; Manuel Bochons; Alfons Sala; Josep Had/a; Josep Álvarez Valdés; Albert Escubós

El primer problema a resoldre serà l’econòmic. La subcomissió administrativa i la jurídica no trobaran obstacles. En canvi, la nombrosa subcomissió econòmica té dificultats a recaptar els fons inicials, que es consideren indispensables. El projecte d’estatuts preveu l’existència de 200 socis protectors, que aportin 500 pessetes com a mínim; però la xifra no s’aconsegueix. S’han reunit unes 60 000 pessetes, força per sota de les 100 000 previstes, mentre que Moragas considera que en faran falta unes 250 000. Quan es convoca la subcomissió econòmica, l’assistència és reduïda: només una tercera part dels seus membres. Durant la segona part del 1904 es fan gestions amb el govern, el qual tot i aprovar el projecte desestima l’aportació de recursos econòmics amb càrrec a l’estat. S’obté en canvi un important donatiu d’Alfons XIII: 25 000 pessetes. Es tracta, no tan sols d’una xifra important, sinó del suport reial.

El Foment del Treball Nacional, presidit encara per Lluís Ferrer-Vidal, i que té ara com a secretari el mateix Francesc Moragas, està disposat a cedir uns locals per a la Caixa a l’edifici que ocupa a l’antiga plaça de Santa Anna.

Constitució de la Caixa de Pensions per a la Vellesa i d’Estalvis

El donatiu d’Alfons XIII i la seva acceptació d’una presidència honoraria de la Caixa impulsaren Ferrer-Vidal i Moragas a constituir oficialment la Caixa el 5 d’abril de 1904. Aquest dia setze persones, que representen els socis protectors de la Caixa, nomenen una Junta Directiva de la Caixa de Pensions per a la Vellesa, que és la següent:

- President – Lluís Ferrer-Vidal i Soler, president del Foment del Treball Nacional. Gerent de la Companyia General d’Asfalts i Pòrtland SA —Asland.

- Vicepresident primer – Josep Monegal i Nogués; comerciant importador de cotó i industrial cotoner. President de la Cambra Oficial de Comerç, Navegació i Indústria de Barcelona. Exalcalde de Barcelona (1902-1903).

- Vicepresident segon – Felip Bertran i d’Amat, president de la Societat Econòmica Barcelonesa d’Amics, del País (1902-1903). Jurisconsult i historiador.

- Vocals – Ignasi Girona i Vilanova, president de l’Institut Agrícola Català de Sant Isidre. Propietari de la finca Castell del Remei, a la Noguera. Nebot de Manuel Girona, el fundador del Banc de Barcelona; Macià Muntadas i Rovira, director de L’Espanya Industrial SA, la primera empresa tèxtil catalana i espanyola en aquells moments; Enrique de Satrústegui i Barrié, baró de Satrústegui. Conseller de la Companyia Transatlàntica; Jaume Serra i Jané, expresident del Cercle de la Unió Mercantil. Soci de Serra i Jané, germans, industrials tèxtils; Ramon Rubio i López, advocat, exregidor de l’Ajuntament de Barcelona. Diputat provincial. Vocal de la Caixa d’Estalvis de Barcelona; Joan Cantarell, comerciant. Tenia un important magatzem de merceria; Eduard Conde, soci de Conde, Puerto i Companyia, propietària dels grans magatzems El Siglo, de Barcelona; Ramon Albó i Martí, advocat i exdiputat provincial.

El Consell Directiu nomenà en aquest acte Francesc Moragas director general de la Caixa de Pensions. Acordà igualment demanar al govern espanyol l’exempció d’impostos, per tractar-se d’entitat benèfica, i la declaració d’utilitat pública.

“Esta es la obra —va dir— de pacificación social concebida por los Presidentes de las sociedades económicas de Barcelona en días de aciaga perturbación de aquella paz y llevados del honrado afán de restaurarla y garantizarla contra nuevas alteraciones.”

La inauguració, però, no suposà l’inici de les operacions, ni que s’haguessin resolt tots els problemes, començant per l’econòmic. En són una prova els contactes que els promotors de la Caixa tenen aleshores amb la Caixa d’Estalvis de Barcelona, a la qual demanen que la Caixa de Pensions s’integri en la seva organització. Consta —vegeu Caixes i Bancs de Catalunya, vol. I, pàgs. 63 i 64— que la comissió directiva de la Caixa es reuní amb Lluís Ferrer-Vidal, Felip Bertran i Francesc Moragas. Aquests oferiren les 60 000 pessetes que tenien recollides com a dipòsit sense interès, com a argument a favor de la seva proposta. La resposta de la Caixa d’Estalvis va ser negativa (16 de juny de 1904) i hi tingué un paper protagonista l’advocat Ramon Rubio, que era membre de la Comissió Directiva de la Caixa de Pensions i de la Junta de Govern de la Caixa d’Estalvis de Barcelona. Aquesta aplaudí la idea de la Caixa de Pensions, però no acceptà el dipòsit sense interès, tot dient que els seus estatuts no ho permetien, i rebutjà la integració de la Caixa “por ser su organización muy diversa de la vigente en la Caja de Ahorros”. Ramon Rubio insistí que la Caixa de Pensions no havia reunit encara el capital de garantia previst i que la Caixa d’Estalvis de Barcelona no tenia el personal adequat.

És difícil endevinar quina fou la reacció de Francesc Moragas davant de la negativa de la Caixa d’Estalvis, si d’alleujament o de preocupació. La integració en la Caixa d’Estalvis de Barcelona hauria suposat la superació dels problemes de garantia per la Caixa de Pensions, però també la pèrdua de la seva autonomia. Ara hi havia més risc, l’exigència d’una major dedicació personal i majors possibilitats a la llarga.

Sembla clar, en tot cas, que la negativa de la Caixa d’Estalvis devia influir en els promotors i en el canvi fonamental que introduiran en els estatuts. Ells havien previst fer una caixa de pensions i es trobaven que el capital de garantia recollit era insuficient. Tenien poc més de 80 socis protectors en lloc dels 200 previstos; la xifra recollida entre ells era de 62 000 pessetes, a les quals podien sumar les 25 000 pessetes del rei, però que quedaven lluny de les 250 000 que volia Moragas. Si la Caixa d’Estalvis no volia fer de caixa de pensions, potser la Caixa de Pensions podia fer de caixa d’estalvis i captar així dipòsits de lliure disposició i no afectats a cap mena de plans de pensions. Aquests dipòsits serien un matalàs suficient per a cobrir en el futur les necessitats dels plans de pensions.

El primer d’abril de 1905 la Junta directiva aprovà els nous estatuts, d’acord amb els quals es creava la Caixa de Pensions per a la Vellesa i d’Estalvis. La Caixa tindria dues seccions: la primera, la de pensions per a la vellesa, aplicaria el programa fundacional; la segona, la d’estalvis, buscaria fonamentalment la captació de dipòsits, que cobrarien interessos i estarien a la disposició del seu titular, tal com feien les caixes d’estalvis ja existents.

Una caixa amb doble caràcter (1905-1920)

La col·laboració amb l’Instituto Nacional de Previsión

Amb la inauguració oficial de la Caixa de Pensions no es resolien les qüestions pendents. Ja tenia una existència jurídica, però calia comprovar si el seu objectiu de crear una caixa de retirs privada tindria èxit, és a dir, si seria ben acollida per aquells per als quals havia estat creada, preferentment la classe obrera. Calia fer compatibles les seves relacions amb els poders públics, que es proposaven crear un règim d’assegurances socials, seguint el model d’altres països europeus.

La Caixa estava inaugurada, però no havia obert encara les seves portes al públic. Fracassat l’intent d’aixoplugar-se sota la Caixa d’Estalvis de Barcelona, calia començar a caminar. Per un camí, el de les assegurances socials, que molts consideraven que havia de quedar en mans de l’estat. Precisament, el primer centre d’interès de Francesc Moragas en aquell moment era la Conferencia de Previsión Popular convocada per l’Instituto de Reformas Sociales, un organisme governamental, constituït el 1903, que es proposava crear una Caja Nacional de Seguros. Era el primer plantejament seriós de les assegurances socials per part de l’administració.

La Caixa de Pensions no és única a Espanya. La Diputació de Guipúscoa havia creat el 1902 una Caja de Pensiones de Retiro, dependent d’ella. Era, per tant, una entitat pública. El Instituto de Reformas Sociales invità les dues caixes a participar a la conferència, tot i que la Caixa ni tan sols s’havia posat en marxa. El seu representant a la conferència serà evidentment Francesc Moragas. Aquest trobà a Madrid i a l’Instituto un amic i un aliat en la persona de Josep Maluquer i Salvador, un català estudiós de les assegurances socials, en la mateixa línia que Moragas, però treballant des del sector públic.

Moragas s’adonà ben aviat que l’oferta de la Caixa era minsa i que no seria fàcil sortir-se’ n. Optà d’entrada per ampliar les fórmules d’assegurança ofertes. La primera i la que havia motivat la seva creació era la pensió diferida, formada per l’ingrés de diverses quantitats, cadascuna de les quals constituïa una pensió independent. Era l’operació que permetia crear una pensió per a la vellesa. El 5 d’agost de 1905 el Consell directiu acordà oferir-ne una altra que anomenaven de capital diferit dotal, que aspirava a crear, a favor d’un infant i mitjançant diversos lliuraments, una xifra que seria el dot quan arribés a la seva majoria d’edat. El 29 de setembre del mateix any sorgia la fórmula de les pensions immediates, segons la qual, si s’ingressava una suma d’una certa importància, es podia anar cobrant una pensió o renda des d’aquell moment. Aquesta era una operació que no tenia res a veure amb la classe obrera, ja que aquesta no disposava d’aquesta suma, si no havia tret la rifa o guanyat un premi important. Dins del mateix any 1905 apareixen les llibretes combinades de pensió i d’estalvi, les pensions de supervivència i els contractes col·lectius de pensions.

Aviat es va poder comprovar que les operacions d’assegurança social, voluntàries i privades, tenien un creixement molt lent, fos quina fos la fórmula que s’adoptés. Mentre que, en canvi, les operacions de captació d’estalvi tenien una bona acollida. Moragas pren consciència que les pensions per a la vellesa i altres assegurances socials requereixen un impuls públic. El caràcter d’utilitat pública que té ara la caixa i les exempcions fiscals que ha obtingut, gràcies a aquella declaració, fan que aquella empresa privada es vagi convertint en mixta. El 12 d’abril de 1907, el president del Consell de Ministres inclou el governador civil de Barcelona entre els membres del Consell Directiu de la Caixa, que presidirà. L’alcalde de Barcelona i el president de la seva Diputació provincial s’afegiran al mencionat Consell directiu o d’administració (29 d’abril de 1908 i 27 de novembre del mateix any, respectivament).

Una Llei de 27 de febrer de 1908 creà finalment l’Instituto Nacional de Previsión, que posava en marxa el règim de seguretat social de l’estat. Un reglament de final d’any acceptava la Caixa de Pensions com a “institución análoga al Instituto Nacional de Previsión”. La Memòria del 1908 de la Caixa subratlla aquest fet i que entra en el règim de l’INP “con bandera desplegada, con todos los honores del iniciador o creador”. L’Ins-tituto ha adoptat les mateixes formules de pensions que realitza la Caixa, les mateixes taules de mortalitat i fins i tot el mateix tipus d’interès aplicable als ingressos fets.

La pobresa pel que fa a les operacions d’assegurança captades per la Caixa des de la seva obertura ha fet canviar la manera de pensar de Francesc Moragas, que s’adona que, o bé juga a fons la carta pública o l’entitat difícilment progressarà. S’inicia aquí un distanciament entre la seva posició i la del Foment del Treball, que hostatja la Caixa i que defensa per principi la solució privada. Moragas dimitirà de secretari de la patronal catalana el mes de març del 1908.

Francesc Moragas s’ha incorporat al Patronat de l’Instituto Nacional de Previsión (1909). Com que les tres primeres autoritats de la província de Barcelona estan presents al Consell directiu de la Caixa, el seguiment mutu és complet. Moragas i Ferrer-Vidal han aconseguit assegurar la continuïtat de la Caixa, però en unes condicions que amenacen la seva autonomia i la seva supervivència com a entitat catalana d’iniciativa privada.

Els homes i l’organització

La Caixa va tenir un llançament difícil. I contradictori. Els seus dirigents veien les dificultats per sobreviure com a Caixa de Pensions estricta, mentre que la secció d’estalvi —afegida a darrera hora— superava les seves esperances. La visió pràctica de Moragas, que acceptava l’apropament al sector públic, l’allunyava del Foment del Treball Nacional, la institució que havia patrocinat la Caixa i que l’allotjava.

Sortosament, l’equip que formaven Moragas i Ferrer-Vidal es va mantenir fins a la mort d’un i altre, durant la dècada dels anys trenta. Lluís Ferrer-Vidal va deixar la presidència del Foment l’any 1905, però mantingué una gran autoritat moral sobre la burgesia catalana. Els seus successors a la presidència del Foment, Manuel Marquès i Lluís Muntadas, s’incorporaran com a vocals al Consell directiu de la Caixa, però Lluís Sedó, president del Foment el 1911, ja no en formarà part i marcarà l’allunyament de la patronal catalana.

L’expansió: oficines i caixes adherides

El 1908, la Caixa de Pensions acordà l’obertura de la seva primera sucursal, que serà la d’Igualada. Busquen una ciutat industrial, que tingui població obrera, uns patrons disposats a donar suport al seu projecte i sense caixa pròpia. L’oficina s’obrirà el 14 de març de 1909 i en el patronat igualadí hi ha les principals figures de la burgesia de la ciutat: Catarineu, Godó, Font, Noguera, Llansana, Closa, Castelltort, Torelló i Capell. Seguint el mateix criteri, aquell mateix any 1909 s’obre l’oficina de Girona (18 de juliol de 1909).

En l’expansió, la Caixa buscarà acords amb les caixes d’estalvis locals existents. El 1912 la Caixa signarà un acord amb la Caixa de Mataró, en virtut del qual aquesta actuarà com a delegada de la Caixa de Pensions per a totes les operacions de previsió que realitzava. Un any més tard —1913— farà el mateix amb la Caixa de Terrassa, la Caixa Rural d’Estalvis de Sant Sadurní d’Anoia i la Caixa d’Estalvis de Vilanova i la Geltrú. Renuncia a instal·lar oficina en aquestes poblacions on hi ha caixes delegades. Ho farà en canvi a Manresa el 1917, tot i que no consta que hi hagués converses en aquest mateix sentit amb la caixa manresana. El 1913 obrirà la primera oficina fora del Principat, la de Palma de Mallorca, a la qual està obligada per l’acord amb l’INP.

El 1915 té 14 oficines obertes, però al mateix temps disposa de 24 caixes locals adherides, 3 grups socials de previsió, té 9 agències o delegacions —que també es convertiran en sucursals—, 150 caixes escolars i 61 patronats locals per a la vellesa. Com explica la Memòria d’aquest any hi ha 261 “organismos” vinculats.

La Caixa de Pensions va obrint oficines en capitals de comarca. La de Figueres i la de la Seu d’Urgell per absorció de les caixes d’estalvis locals instal·lades allí. Sense pressa, però sense aturar-se, la Caixa de Pensions acabarà el 1920 amb 22 oficines obertes. La xarxa real a través de les delegacions i caixes adherides és molt superior. Així s’entén que sigui ja la primera entitat d’estalvi catalana.

Dipòsits

El creixement està vinculat a tres fets:

- La creació d’una xarxa molt important d’oficines i de caixes adherides.

- L’atracció massiva de les societats de socors.

- Una oferta de serveis, que no té comparació amb la d’altres caixes i que millora fins i tot la d’altres entitats financeres, com els bancs.

La importància de la xarxa d’oficines és evident. El 1920 l’estalvi recollit per les 21 sucursals obertes representa el 50,1% del total d’estalvi captat (Nadal-Sudrià, pàg. 124). Ja s’ha comentat l’existència d’una xarxa de caixes adherides, al marge d’aquelles 21 oficines. En moltes de les poblacions establertes l’única competència és representada per bancs locals, de poca importància, més interessats en la captació d’operacions comercials que en la de l’estalvi. A Barcelona, la Caixa d’Estalvis de la ciutat ha obert tan sols cinc agències, destinades en principi exclusivament a operacions del Mont de Pietat i que només molt lentament incorporen les operacions d’estalvi.

Les societats de socors mutus són nombrosíssimes a Catalunya en aquests primers anys del segle, abans del desenvolupament de les assegurances socials públiques. L’Anuari Estadístic de Barcelona del 1908 dóna la relació de 279 societats d’aquest estil, integrades dins de l’organització Unió i Defensa, formades per 58 753 persones i que han pagat 912 000 pessetes. Aquestes societats havien estat fidels a la Caixa d’Estalvis de Barcelona, però tot indica que durant aquest període passen massivament a la Caixa de Pensions. Les Memòries de la Caixa de Barcelona indiquen que el 1905 tenia com a clients 4 693 entitats d’aquestes, que s’han reduït a 1 386 el 1920. Algunes devien liquidar-se per adaptació a les noves normes oficials de previsió o per altres raons, però ho devien fer lògicament dins del marc d’actuació de la Caixa de Pensions. Les nombroses caixes adherides arreu de Catalunya no són altra cosa que caixes dependents d’aquestes societats privades de socors.

La Caixa de Pensions no està obsessionada pel caràcter popular dels seus imposants, com era el cas de la Caixa de Barcelona. La remuneració sobre l’estalvi és la mateixa —el 3%—, però en canvi amplien des del primer moment el que és la quantitat mínima que rep interès i que per a la Caixa de Barcelona representava el màxim que podia estalviar un obrer. El límit serà de 5 000 pessetes per a la Caixa de Pensions fins el 1919, que s’amplia a 10 000. La Caixa de Barcelona anirà a remolc, però amb retard: el sostre passarà per a ella de 1 500 a 3 000 pessetes el 1912, l’augmentarà a 5 000 el 1913 i l’igualarà amb 10 000 pessetes el 1920, quan la batalla ja està perduda.

El creixement es converteix en extraordinari a partir del 1917. El 1916 els dipòsits de la Caixa de Pensions representaven el 45% dels que tenia la Caixa de Barcelona, mentre que quatre anys més tard el percentatge és del 108%. El canvi de ritme sembla conseqüència de la introducció del compte corrent com a operació ordinària de la Caixa i de l’obertura dels seus serveis a tota mena de clients, sense controlar el seu estatut social. Quan la Caixa de Barcelona introduirà el compte corrent, ho farà per força legal i a contracor, ja que consideren que atempten contra un dels principis fonamentals d’una caixa d’estalvis. El 1915 la Caixa accepta que es puguin fer imposicions i reintegraments a qualsevol oficina de la Caixa i no obligadament a l’oficina on es té el compte o la llibreta.

Inversió i, sobretot, seguretat

Els primers estatuts de la Caixa de Pensions parlen molt més de les operacions de passiu que de les d’actiu. Els seus fundadors, com els de les caixes d’estalvis ordinàries, pensen fonamentalment en el que faran, que és captar i remunerar un estalvi de la classe obrera o bé crear uns fons de pensions. No pensen gaire a què destinaran els recursos captats. Però és evident que si estan disposats a remunerar l’estalvi o els fons recollits, cal obtenir abans un rendiment superior de la inversió d’aquells fons. El projecte inicial de Francesc Moragas dedicava a la inversió tres articles sobre un total de 86 i es limitava a dir que “los capitales de las reservas —aleshores encara no pensaven en estalvi— se invertirán en adquisición de immuebles, en hipotecas de fácil realización y en valores públicos o privados.”

Crèdits

El 1912 el Consell iniciarà una altra modalitat de crèdit, la del crèdit personal i amb avals personals. Ho va fer amb caràcter de prova a la seva sucursal d’Olot. Estava destinat a la pagesia i als petits industrials. La seva importància durant aquest període encara va ser menor.

El mes de desembre del 1915, amb motiu de l’absorció de la Caixa d’Estalvis de l’Empordà, a Figueres, es trobà amb el seu Mont de Pietat, en el qual es pignoraven joies o altres elements de valor. Però l’operació té una importància mínima.

Cartera de valors

El 1920, la Caixa tenia uns dipòsits —d’estalvi i per a assegurances— de 95,9 milions de pessetes, i una cartera de valors de 83,1 milions. El 86,7% de la inversió correspon a títols. Aquesta és la tònica de tots aquests anys. La Caixa busca la seguretat, abans que res, i la troba en els títols mobiliaris.

Fons públics, en primer terme, tot i que van comprar també títols ferroviaris, que cotitzaven a la Borsa de Barcelona i tenien liquiditat. Però el que són valors del sector privat quedaren afectats amb l’esclat de la Primera Guerra Mundial i els dirigents de la Caixa es concentraran de nou en els públics. La Memòria de l’any 1920 explica que els valors d’estat representen el 90% de la cartera de valors, “disminuyendo notablemente la correspondiente a los valores ferroviarios, cuya poca importancia en el volumen total del Balance pone ya a salvo a la Caja de las consecuencias que pudieran acarrear las contingencias a que dichos valores están sujetos”. Els valors de societats ferroviàries —obligacions, fonamentalment— representen el 7,75% de la cartera.

La Caixa va subscriure títols del Deute de la Mancomunitat de Catalunya. Els anomenats valors locals, que representen només l’l,91% del total, inclouen títols de l’Ajuntament de Barcelona i altres per xifres mínimes.

Immobles

La inversió immobiliària és la segona en importància d’aquest període. Els diners invertits en terrenys i immobles superen de molt la xifra invertida en crèdits.

Al final la compra no serà de cap edifici, sinó d’uns terrenys que havien estat ocupats per l’antic convent de Jonqueres, i en línia amb l’obertura de la nova Via Laietana. Els terrenys es van comprar el 1912 i costaren 783 243 pessetes, una xifra molt important. El projecte de nou edifici social, encarregat a l’arquitecte Enric Sagnier, encara ho serà més i demostra una gran confiança en el futur de la Caixa per part dels seus directius. L’edifici, inaugurat el 1917, costarà 1,9 milions de pessetes. La Caixa ocuparà els baixos i un primer pis, i la resta es destina a lloguer.

El 1919 es compraran uns terrenys propers a la seu social, davant de la Caixa, destinats a les assegurances socials i a pisos de lloguer. La resta d’inversions immobiliàries correspon als edificis on hi ha les oficines: Figueres, Lleida, Igualada, Tàrrega, etc.

Les primeres obres socials

La Caixa de Pensions és en si una obra social. La seva finalitat és intrínsecament social i no cal que faci res en particular per justificar la seva existència. És el que consideren els dirigents de la Caixa quan, en la Memòria del 1911, diuen que “la obra social de la Caja la demuestran en el terreno práctico las cifras referentes al importe total de las cuentas de las operaciones técnicas de previsión”. La consciència que cal fer alguna cosa més arribarà gràcies al creixement extraordinari de la secció d’estalvis i de la creació d’uns excedents.

Les dues primeres obres socials s’establiran per primera vegada el 1915: l’Obra dels Homenatges a la Vellesa i les Caixes Escolars de Previsió. La primera tindrà un fort desenvolupament. El primer Homenatge a la Vellesa se celebrà a Sant Sadurní d’Anoia el 3 d’abril de 1915. Es tracta de crear uns patronats locals, que fomentin la previsió per a la vellesa i facin obres de beneficència per atendre els vells necessitats. Les Caixes Escolars de Previsió suposen la creació d’uns comptes d’estalvis a favor dels escolars amb una aportació inicial de la Caixa.

El 1920 la Caixa es va fer càrrec de l’Empar de Santa Llúcia, residència per a nenes i dones cegues, una obra creada el 1901 per Anna Raventós de Saurí. Aquesta havia mort el 1919 i la direcció de l’Empar demanà acollir-se a la protecció de la Caixa.

L’Institut de la Dona que Treballa continuarà també una obra existent: el Montepío de Santa Madrona, una associació de socors mutus, creada el 1901 per mossèn Gaietà Soler i que tenia un casa asil.

Els anys d'or de la Caixa (1921-1935)

Una acció revolucionària en l’estalvi

Moragas té tota la raó a atribuir-se aquest caràcter revolucionari —canvi en profunditat—, i la prova és que la Caixa és la primera de Catalunya i de l’estat des del 1920 i continua la seva progressió. Una entitat que encara és poc coneguda fora de Catalunya i Balears, com ho demostren les manifestacions d’un periodista madrileny el 1929: “ese verdadero monumento de Barcelona, que se llama Caja de Pensiones para la Vejez y de Ahorros, que —con hartos sorpresa y sentimiento del tiempo perdido— no conocíamos hasta entonces” (J.G. Ceballos Teresí, director de El Financiero: Libro del Ahorro. Las Cajas de Ahorro Benéficas de España, Madrid 1929).

L’obra social de la Caixa és excepcional i la base del seu prestigi. El seu alt cost, però, impedirà la creació d’uns fons propis adequats i crearà una situació financera poc ortodoxa, superada només per la forta entrada d’estalvis i pel manteniment d’uns actius molt líquids.

Mancomunitat, dictadura i república

Al desembre del 1921 es donà un pas endavant en la col·laboració entre les dues institucions, en signar-se un contracte pel qual la Caixa es feia càrrec del servei de tresoreria de la Mancomunitat, un servei que havia donat fins aleshores el Banc de Terrassa. La Caixa quedava encarregada de tots els cobraments i pagaments de la Mancomunitat a tot Catalunya, i a canvi li atorgava una línia de crèdit fins a 3 milions de pessetes, al 6% d’interès. La xarxa de sucursals de la Caixa feia que no tingués competència amb altres entitats financeres, caixes o bancs, a l’hora d’oferir aquests serveis. No consta que la Mancomunitat fes ús del crèdit, ja que a la Memòria del 1922 es menciona que té un saldo creditor de més d’un milió i mig de pessetes.

A la Memòria del 1923 no es fa cap referència al cop d’estat del General Primo de Rivera i a la instauració de la seva dictadura. Els polítics de la Lliga i els dirigents de la mateixa Caixa de Pensions is’han de quedar a casa i esperar temps millors. Les relacions amb els nous governants no foren bones, si bé les topades més visibles foren tangencials. Un dels consellers de la Caixa, l’advocat Albert Bastardas, bon amic de Francesc Moragas, serà processat, juntament amb la Junta del Col·legi d’Advocats de Barcelona, per haver comès el crim de publicar la seva Guia Judicial en català el 1926. El governador civil de Girona va fer tancar el 1924 els locals de l’Institut de la Dona que Treballa pel poc respecte que aquest demostrava als poders públics i per manca de col·laboració (vegeu Alfred Pérez-Bastardas, pàgs. 195 i 196).

La proclamació de la República permeté a la Caixa subratllar la normalitat en el desenvolupament de les seves operacions durant l’any 1931, “normalidad que ha surgido triunfante y victoriosa del contraste y de las perturbaciones de los pánicos políticos nacidos en torno de las primeras palpitaciones de la República y el pánico financiero nacido de la suspensión de pagos del Banco de Cataluña” (Memòria, 1931).

Les relacions amb el règim republicà seran bones. La Memòria del 1931 destaca que la Caixa es manté com a vocal de la Junta consultiva de caixes generals d’estalvis en el Ministeri del Treball, forma part de la Comissió Permanent de la Confederació Espanyola de Caixes d’Estalvis Benèfiques, mentre que el seu director general ha actuat de ponent de l’Estatut d’Estalvi, a la Junta consultiva del Ministeri, i ha estat elegit vice-president de la Confederació. És clar que la Caixa és la primera de l’estat per la importància dels seus dipòsits i fins i tot es mereixia més que això.

Les relacions amb la Generalitat de Catalunya seran més que correctes, de plena col·laboració, com veurem.

El 1932, la Memòria de la Caixa es redacta per primera vegada en català i el seu autor —el mateix Moragas— s’esbrava: “La Caixa de Pensions ha viscut sempre per a dos grans amors: l’amor humà i l’amor a la terra catalana... Per l’amor a la terra catalana, la Caixa de Pensions ha realitzat obra efectiva d’inversions patriòtiques, ha proclamat principis, ha fet campanyes i ha sofert persecucions; i per amor a la terra catalana, la Caixa de Pensions viu des del seu naixement amb l’afany sens límit d’incrustar-se a i fondre’s amorosament en els ossos i la carn de Catalunya” (Memòria 1933). Fins aleshores, només era l’amor humà el que sortia en els textos oficials de la Caixa.

Les dues seccions

La secció general d’estalvi

“La primera forma de la Caja de Pensiones, lo que constituye aún su materia básica, lo que es su armazón, lo que es su hogar; la propia Caja, con sus operaciones de ahorro, de previsión y de seguro voluntario, con sus obras morales y sociales y con sus instituciones benéficas, es todo lo que compone su Sección general.”

És la Caixa de la iniciativa privada, en contrast amb l’altra, que cobreix les operacions d’assegurança regulades per l’estat.

Les assegurances socials obligatòries

El Decret d’ 11 de març de 1919 declarava l’obligatorietat dels retirs obrers. Dos anys més tard —Decret de 21 de gener de 1921— el seu reglament establia les quotes que havien de ser aportades per l’estat i pels patrons. S’introduïa així l’assegurança social obligatòria a Espanya, aplicada al que havia estat el motiu de la creació de la Caixa de Pensions. El decret mantenia l’existència de les caixes col·laboradores de l’INP, de manera que no hi havia res a témer per part de la Caixa barcelonina. Tot al contrari, ja que el caràcter obligatori farà créixer el volum d’operacions. Però es trencava del tot el que havia estat l’esperit de la Caixa, partidària de la iniciativa privada a l’hora d’instaurar les assegurances socials. Francesc Moragas i el seu equip accepten el canvi, tot i no ser uns entusiastes de la intervenció de l’estat.

El 1923 el govern espanyol establí la segona assegurança social obligatòria: el subsidi de maternitat (Decret de 21 d’agost de 1923), una assegurança de la qual havia estat pionera l’Institut de la Dona que Treballa, filial de la Caixa. La tercera serà l’assegurança d’accidents al treball, promulgada durant la Segona República (4 de juliol de 1932). El caràcter de col·laboradora de la Caixa es manté en totes aquestes noves operacions.

L’obligatorietat no suposarà la integració total immediata de la classe assalariada, que es farà molt lentament. La dels retirs obrers comptarà amb l’oposició dels patrons, mentre que la del subsidi de maternitat tindrà els obrers en contra. El 1936, quan esclatarà la guerra, s’estava encara molt lluny del compliment total per part d’empresaris i treballadors.

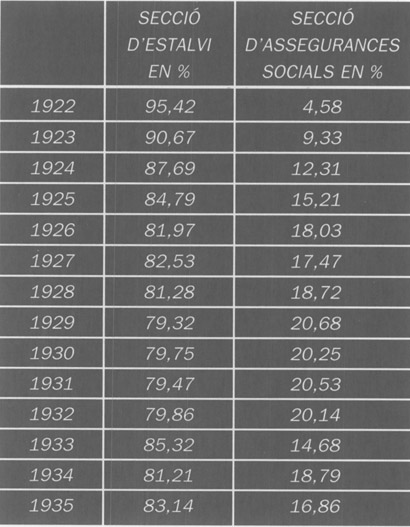

La Caixa, que manté les seves dues grans seccions, veurà que la d’assegurances socials augmenta el seu pes relatiu. Si tenim en compte el volum del balanç d’aquesta secció amb relació a la secció general d’estalvis, els percentatges són els que figuren en el quadre de la pàgina anterior.

Els homes i l’organització

L’establiment del règim obligatori de retirs obrers (1919) i el seu Reglament (1921) obligaren la Caixa a modificar els seus estatuts socials. Aquests foren aprovats per Junta general extraordinària el 23 d’agost de 1921.

La Caixa manté el seu doble caràcter, que queda reflectit en els seus estatuts. Hi ha una Secció d’Estalvis i Previsió, que inclou totes les operacions de la Caixa, menys les que fan referència als retirs obrers, atesos per una secció especial, que inclou la gestió d’aquells retirs i el de totes les assegurances socials que l’estat encomani a l’Instituto Nacional de Previsión, i a la Caixa com a entitat col·laboradora de l’esmentat institut. Aquesta segona secció tindrà autonomia jurídica i comptable, però l’administració serà la mateixa.

El 20 de març de 1928 la Caixa aprovà uns nous estatuts per adaptar els de l’any 1921 a la nova legislació sobre assegurances socials i caixes d’estalvis.

El successor de Lluís Ferrer-Vidal en la presidència de la Caixa serà Lluís Serrahima i Camín (Sarrià 1870-Barcelona 1951), un advocat de prestigi, fill de Maurici Serrahima i Pala, també advocat i fundador de la Sala Parés, al carrer de Petritxol, la primera galeria d’exposicions d’art. Lluís Serrahima era president del Cercle Artístic de Sant Lluc i vocal de l’Orfeó Català. Pertanyia al Consell de la Caixa des del 1921 i a la mort de Ferrer-Vidal n’era el vicepresident primer.

Entre els nous consellers de la Caixa que s’incorporaran durant aquest període podem destacar:

• Josep Vidal-Ribas i Güell, tercera generació d’una família de comerciants, des del 1927.

• Josep Armenteras i Vintró, que serà dues vegades president de la Cambra de Comerç i Navegació de Barcelona: 1924-1927 i 1931-1934.

• Pompeu Fabra i Poch, gramàtic i lexicògraf. Quan fou nomenat —1934— era catedràtic de la Universitat de Barcelona i havia publicat ja el seu Diccionari de la Llengua Catalana.

• Lluís Ferrer-Vidal i Llauradó, a la mort del seu pare —1936—, el primer president.

L’allunyament del Foment del Treball Nacional comporta un canvi en la composició del Consell. Han desaparegut totalment els industrials, que és la classe social que controlava la primera patronal catalana. Els nous vocals són comerciants, coneguts per la seva sensibilitat social, advocats, com Joan Garriga i Massó, Josep Maria Gich, Desideri Canals o el mateix Lluís Serrahima, o intel·lectuals.

Moragas i Boix comptaren amb el suport d’un equip excel·lent de professionals. El 1929 estava format per:

- Secretari – Lluís Solà i Escofet

- Cap de comptabilitat – Antoni Feliubadaló

- Cap de sucursals – Eduard Jiménez

- Inspector de sucursals – Leopold Mercader

- Secretari d’assegurances socials – Manuel Maria Calzado

- Interventor del Mont de Pietat – Albert Batlle

Expansió: Catalunya i Balears

El 1920 la Caixa tenia 22 oficines obertes al públic. El 1935 en té 109, distribuïdes de la següent manera: Barcelona: oficina central i 9 agències urbanes; a la resta de Catalunya: 75; a les Illes Balears: 22; a Andorra: 1; a Madrid: 1.

Aquesta xarxa de sucursals, sense possible comparació amb la de cap altra caixa d’estalvis, estava organitzada amb un sentit modern. Inicialment, la Caixa havia creat una estructura pròpia per a cada oficina, tal com era costum, per a totes aquelles que havien creat sucursals o agències, però aviat la substituirà per una direcció de sucursals centralitzada. Les operacions de les oficines es convertiran en el que ells mateixos en diran “de tramitación” (Memòria, 1924), sense comptabilitat financera pròpia i amb un mínim d’estructura i de personal.

Un cop cobertes totes les poblacions que eren cap de comarca, la Caixa procedí a obrir oficina a totes les que eren cap de partit judicial, tant a Catalunya com a les Balears. El 1930 iniciara l’obertura del que s’anomenaran després agències urbanes, a Barcelona, o sigui oficines que depenen d’una central en el mateix municipi: la Barceloneta, Hostafrancs i el Poblenou seran les primeres. El 1933 s’obrirà la sucursal de Madrid i el 1935 la primera fora del territori de l’estat, al Principat d’Andorra.

Dipòsits

La Caixa treu el màxim partit del que ha sembrat en els seus primers anys d’actuació. La seva organització és moderna, eficient i el seu prestigi altíssim. Al darrere del fort creixement dels dipòsits de la Caixa, hi trobem una xarxa única de sucursals, que funciona bé; una atenció al client, sigui petit, mitjà o gran, sense els escrúpols que manifesten en aquests sentits altres caixes; i la seva obra social i cultural que li facilita l’obertura de milers de comptes, a través de les escoles, cooperatives, assegurances socials, etc.

No hi ha grans novetats pel que fa a les modalitats dels comptes. Només l’aparició de les llibretes d’estalvis agrícoles, més ben remunerades que les ordinàries, però limitades als socis dels sindicats agraris. I les imposicions a termini, que també permeten l’abonament d’un interès major, a canvi de la seva immobilització durant sis mesos o un any.

La relació és més llarga, però la part reproduïda és més que suficient per a veure l’esperit dels dirigents de la Caixa en un any difícil. El lirisme no és incompatible en aquest cas amb un bon funcionament de la institució i la professionalitat del seu personal.

El 31 de desembre de 1935 la Caixa tenia prop de 694 milions de pessetes en la seva secció general d’estalvis. La Memòria ha de buscar comparacions amb les caixes d’estalvis europees, ja que les espanyoles queden molt per sota. Pel volum dels seus dipòsits, la Caixa és la vuitena del continent, superada només per dues entitats italianes, tres entitats franceses, una de britànica, una d’alemanya i una de Luxemburg.

El mes de setembre de 1935 baixaran els tipus d’interès aplicables als comptes corrents, llibretes d’estalvis i imposicions, per imposició del legislador. El tipus màxim de les llibretes passarà del 3 al 2,5%.

Les virtuts de la Institució

“Tenemos 500 millones de pesetas, porque nuestra gestión es la propia del ahorro popular, que administra sin especular.

Tenemos 500 millones de pesetas, porque nuestros empleados, que se sienten amados, sirven al público con amor.

Tenemos 500 millones de pesetas porque nuestro público no presiente en nosotros más accionistas que viejos, ciegos, sordomudos, tuberculosos, madres obreras, niños, mutilados y enfermos.

Tenemos 500 millones de pesetas, porque en todas partes de Cataluña y Baleares, en donde se respira Patria, humanidad, arte o trabajo, se halla presente la Caja de Pensiones.

Tenemos 500 millones de pesetas, porque nuestras ventanillas no se han cerrado nunca en los momentos más aciagos y tempestuosos para la economía catalana.

Tenemos 500 millones de pesetas porque en la vida de nuestra Caja se está socializando el ahorro de Cataluña, siguiendo y quizás precediendo, las orientaciones de la economía social moderna” (Memòria, 1931).

Inversió: liquiditat, sobretot

Crèdits

La sensibilitat social augmenta durant el període republicà. I el crèdit és un ajut directe, més valorat que la inversió en valors públics o privats. La Memòria de la Caixa del 1932 recull aquest ambient: “El Consell d’administració no sols s’afanya en les seves col·locacions de cabals, per assegurar-les amb la bona qualitat de les garanties que en responen, sinó que orienta també els seus acords a procurar formes i maneres d’invertir que signifiquin un bé de caràcter general per a la vida i l’economia de Catalunya. Per això en el darrer any han estat un xic augmentades les proporcions de les inversions en préstecs” (Memòria, 1932).

Un crèdit especial, concedit a mitges a la Generalitat i a l’Ajuntament de Barcelona, va ser el de set milions de pessetes, destinat a la compra de la col·lecció Plandiura per part de la Junta de Museus, una col·lecció de primera magnitud per al futur museològic de la capital catalana.

Per a la Caixa de Pensions, el Mont de Pietat serà el departament de crèdits amb garantia pignoraticia, o sigui, una de les fórmules tradicionals del crèdit. Hi introduiran mesures de caràcter humanitari per temperar el que era en alguns casos una operació desesperada. Per exemple, la màquina de cosir pignorada quedava a la disposició de la propietària, que hi podia treballar, dins del recinte del Mont de Pietat.

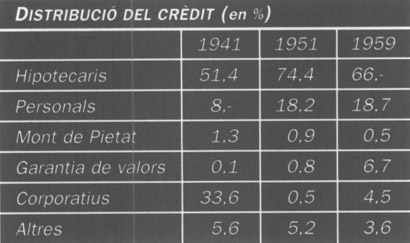

Al final d’aquest període —1935— els crèdits concedits es repartien de la següent manera: hipotecaris: 67,33%; Mont de Pietat: 4,30%; garantia de valors: 19,79%; personals: 8,19%; col·lectius: 0,39%.

Al marge de la classificació per modalitats de crèdit i de garantia, la Caixa té interès a destacar que moltes de les operacions de crèdit tenen una clara finalitat social, en ser aplicades a institucions benèfiques, culturals o socials, o bé a corporacions públiques. Així, el 1927 consideren que el 32% de les operacions de la seva cartera de crèdits pot tenir aquesta qualificació. Com a exemple, la Memòria del 1929 esmentarà els concedits a la Institució maternal de la Mancomunitat de Catalunya, el crèdit que permetrà la construcció de l’Institut de Cultura i la Biblioteca Popular de la Dona, els concedits a la Quinta de Salut l’Aliança, a la Junta de Museus, i a l’hospital de la Creu Roja, o els atorgats a nombrosos municipis catalans per a la construcció d’edificis escolars, o a les cooperatives obreres que fan cases barates.

Cartera de valors

“Ha sido siempre, y continua siendo obsesión del Consejo de Administración, la formación de carteras activas, que signifiquen grandes posibilidades de movilización, evitadoras de esas catástrofes financieras, que siempre obedecen, cuando no son criminales, a inmovilizaciones excesivas y equivocadas.”

Més del 90% de la cartera de valors estava invertida en valors d’estat i concretament en títols del deute amortitzables. Aquests títols tenien dos avantatges: eren els que oferien més volum de contractació a la borsa espanyola i cotitzaven sota la par. El volum de contractació assegurava la liquiditat, mentre que els títols amortitzats —en virtut de sorteig periòdic o del termini de l’emissió— eren recuperats pel seu valor nominal i produïen importants plusvàlues.

Després dels valors d’estat hi havia algunes cèdules del Banc de Crèdit Local i del Banc Hipotecari d’Espanya, obligacions ferroviàries —nord d’Espanya i de Madrid a Saragossa i Alacant—, alguns valors locals —Deute de l’Ajuntament de Barcelona i de la Diputació provincial— i obligacions de dues empreses privades catalanes: la Companyia Transatlàntica i la Catalana de Gas i Electricitat. Durant l’etapa republicana, la Caixa, que cobria les necessitats de tresoreria de la Generalitat de Catalunya amb crèdits, participarà en la subscripció de les emissions del Deute del govern autònom amb xifres d’una certa importància —entre 2 i 5,5 milions de pessetes.

Les Memòries manifesten repetidament la seva satisfacció pel fet que no s’ha venut mai cap títol de la cartera.

Immobles

El 1924 s’inicià una altra gran inversió immobiliària amb la compra d’una illa a l’Eixample de Barcelona, entre els carrers de Muntaner, Rosselló, Casanova i Còrsega. La construcció es destinarà a oficines i obra social pròpia —la casa de la família Àngels Mateu— i la resta es manté en forma de cases i pisos de lloguer.

Al marge d’aquests grans blocs, la resta d’inversions immobiliàries està vinculada a la creació de sucursals i a la compra d’immobles, destinats totalment o parcialment a oficines. El 1932, la Caixa és propietària de 144 immobles, distribuïts de la manera següent: Barcelona-capital: 45; Barcelona-província: 44; Girona-província: 19; Lleida-província: 15; Tarragona-província: 7; Balears: 14.

Excedents i fons propis: una assignatura pendent

La Caixa tanca tots els exercicis amb excedent, però no hi ha una relació entre els recursos amb els quals treballa i els que genera. I menys encara si comparem aquests amb els fons propis. De fet, es pot fins i tot afirmar que “sense pal·liatius, en termes comptables, la secció d’estalvis de la Caixa estigué en fallida del 1929 al 1932” (Nadal i Sudrià; pàg. 260).

La preocupació dels gestors de la Caixa és la seguretat de les inversions, la liquiditat de F actiu i la capacitat de crear i mantenir una considerable obra social. Aquests són els seus objectius primers i als quals dedicaran llargues pàgines en les memòries anuals. Els excedents es destinen en bona part —un 61%— a Fobra social i només la resta va a parar a reserves. El resultat són uns fons propis molt reduïts, que només s’incrementaran fortament el 1935, com a conseqüència d’un fons de fluctuació de valors de 45,3 milions, format per les plusvàlues de la cartera.

La direcció és conscient el 1926 que cal pensar en els fons propis o reserves de l’entitat. Aquell any l’excedent es destina “en un 75% al aumento de las reservas de garantia para seguridad de los imponentes y en un 25% a la obra benéfica y social, que realiza nuestra Caja” (Memòria, 1926). És a dir, s’inverteixen els termes de la distribució de l’excedent que s’havia fet fins aleshores.

Tot i això, els 57 milions que es poden qualificar de fons propis de la Caixa el 1935 representen el 0,8% dels dipòsits de la seva secció d’estalvis. Els fons propis continuen essent l’assignatura pendent i no aprovada de l’entitat.

Una obra social excepcional

Es mantindrà i ampliarà l’Obra dels Homenatges a la Vellesa, així com l’Empar de Santa Llúcia, obres creades en el període anterior.

L’Institut de la Dona que Treballa

A dalt, infermeres de Santa Madrona (“Anales”, 1927). A baix, Àngels Mateu i Pla, fundadora de l’Institut, que morí el 1923 (“Anales”, 1926).

A dalt, infermeres de Santa Madrona (“Anales”, 1927). A baix, Àngels Mateu i Pla, fundadora de l’Institut, que morí el 1923 (“Anales”, 1926).

L’ànima de l’Institut, durant els seus primers anys, va ser Àngels Mateu i Pla, germana del que serà alcalde de Barcelona el 1939 i més tard president de la Caixa, Miquel Mateu. Àngels Mateu morí el 1923. L’obra tindrà un gran desenvolupament durant aquest període. El 1936 els seus serveis eren els següents:

• Oficines, dispensaris, laboratoris i Escola d’Infermeres de Santa Madrona.

• Tres clíniques a Barcelona —de cirurgia, de medicina i maternal— i una a Palma de Mallorca —la Clínica de Santa Maria Tomàs.

• Dues cases de família —de Santa Madrona i Àngels Mateu— a Barcelona.

• Dues revistes: “Vida social femenina” i “Vida femenina balear”.

• Una delegació a Lleida i deu a les illes Balears.

L’Institut Català per a Cecs

Es tracta d’obra nova, que es posà en marxa a mitjan 1921. Es proposa l’atenció als cecs amb l’edició d’obres, seguint el mètode de lectura Braille, la creació d’una biblioteca per a aquestes obres i la formació professional dels invidents.

L’obra del Bon Mot

Pretenia donar continuïtat a la Lliga del Bon Mot, una associació creada per mossèn Ricard Aragó, més conegut pel motiu d’Ivon l’Escop. La Caixa se’n va fer càrrec el 1922.

L’obra antituberculosa

El 1932 la Caixa creà a Barcelona l’Institut Antituberculós, que s’establirà al passeig de Sant Joan. Es tractava de crear dispensaris i d’investigar el tractament de la malaltia. Institut i sanatori s’integraren dins del que serà l’Obra Antituberculosa de la Caixa, una de les que més recursos exigirà, atesa la importància de la lluita contra aquesta malaltia.

Institut català per a la rehabilitació física de mutilats

Fundat el maig del 1922, fabricava tota mena d’aparells ortopèdics.

L’obra de biblioteques populars

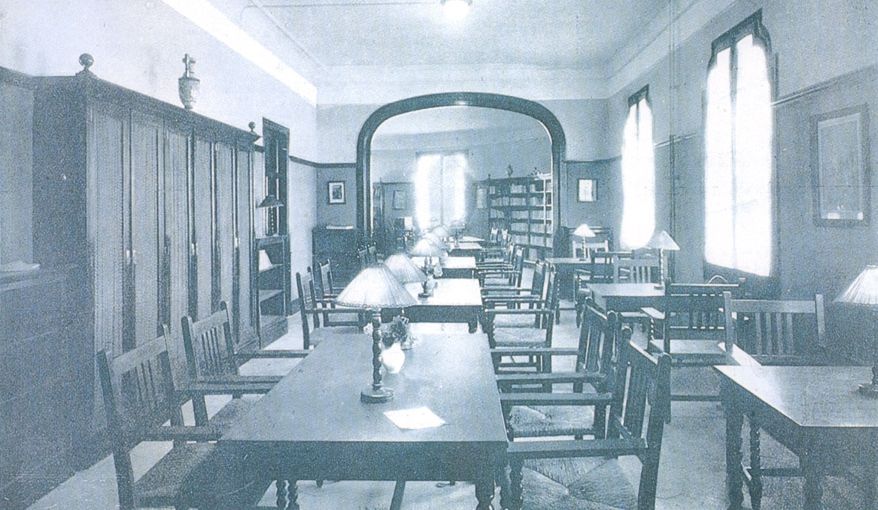

A dalt, biblioteca de la Casa de Cultura d’Igualada (“Anales”, 1927). A baix, la colònia infantil de l’Àngel de la Guarda a Tiana (“Anales”, 1927).

A dalt, biblioteca de la Casa de Cultura d’Igualada (“Anales”, 1927). A baix, la colònia infantil de l’Àngel de la Guarda a Tiana (“Anales”, 1927).

Durant els anys de la Segona República es multiplicaren les noves biblioteques. El 1935 n’hi havia 40 en marxa, tant a Catalunya com a les Balears.

Les colònies socials i infantils

El 1927 morí Edit Llauradó, esposa de Lluís Ferrer-Vidal, president de la Caixa. Ella, juntament amb altres senyores de la burgesia barcelonina, havien creat les anomenades Colònies Escolars de l’Àngel de la Guarda, que organitzaven colònies d’estiu per a nenes pobres al convent de les monges franciscanes a Tiana (Maresme).

El viudo Ferrer-Vidal i els seus fills aportaran l’obra a la Caixa, juntament amb un donatiu. A les colònies infantils s’afegiran les colònies socials, des del 1929, a la Llar social de la Salut Edit Llauradó de Ferrer-Vidal, construïda als mateixos terrenys de Tiana.

L’Institut de Serveis Socials

La Caixa participarà en l’Exposició Internacional de Barcelona amb un pavelló dins del recinte, destinat en principi a la presentació de la seva obra social i que es mantindrà un cop acabada l’Exposició, amb el nom d’Institut de Serveis Socials. Integrà un museu social, que funcionava des de feia un cert temps, i es proposava gestionar una bona part del que era l’obra assistencial de la Caixa i l’obra del Bon Mot.

Durant els anys de guerra, l’Institut de Serveis Socials es transformà en Institut Clínic de Montjuïc. Hi treballà el Dr. Frederic Duran i Jordà (Barcelona 1905-Manchester 1957), pioner en els serveis d’extracció, conservació i transfusió de sang.

L’obra agrícola

La guerra (1936-1940)

Canvis gens revolucionaris. Una normalitat aparent

En començar la guerra el mes de juliol del 1936, les oficines de la Caixa es trobaren majoritàriament en zona republicana, amb l’excepció de les que hi havia a Mallorca i a Eivissa. Aquestes quedaren sota el control de l’exèrcit sublevat, que obeïa el que serà el govern de Burgos.

Dels quinze membres del Consell d’Administració, n’hi va haver set de barcelonins que no es van moure del seu lloc de residència. Entre ells el president, Lluís Serrahima. La composició del Consell —tal com s’ha fet constar en el capítol anterior— era ben diferent de la que tenia en el moment de la fundació de la Caixa, en el qual dominaven els representants del Foment del Treball i de l’alta burgesia catalana. Que tinguessin aquest caràcter només hi trobem ara Lluís Ferrer-Vidal i Llauradó, fill del primer president, i Josep Vidal-Ribas i Güell. Els restants eren professionals —especialment advocats— i alguns representaven zones d’actuació de la Caixa, com era el cas del menorquí Josep Goñalons i Vidal, o del tarragoní Francesc Yxart. Potser per aquest caràcter més popular, la Caixa no fou considerada una institució que mereixés ésser incautada, i per això el Comitè de control que es constituí el 24 de setembre de 1936, seguint les consignes del Comitè de Banca i Estalvi de la Unió General de Treballadors —UGT—, arribà a un acord amb els consellers per a reconstituir el primer òrgan executiu. El Consell d’Administració quedà format pels set consellers barcelonins, que no havien canviat el seu domicili, més vuit que substituïen els desapareguts i representaven el Comitè de Control. Lluís Serrahima continuà presidint l’entitat i la Comissió executiva, mentre el director general, Josep Maria Boix, es mantenia en el càrrec, ocupant igualment la secretaria de la Comissió Executiva.

El manteniment de l’estructura executiva i els canvis no revolucionaris en l’administració facilitaren el manteniment de les funcions i de les oficines de la Caixa, en el seu vessant d’estalvis. La secció d’Assegurances Socials, en canvi, passarà per un període extraordinàriament confús, ja que en virtut d’un decret de la Generalitat, aquella secció quedarà sota el control de la Conselleria de Treball i Obres Públiques. Es constituí un Consell Directiu de la secció d’Assegurances Socials, que actuà amb uns estatuts que no foren aprovats ni per l’INP ni per la Generalitat de Catalunya. El desori serà general i el Consell de la Caixa intentarà amb un cert èxit la defensa dels interessos materials de l’entitat i dels assegurats.

Dos membres del Consell d’Administració de la Caixa foren assassinats durant els primers mesos de guerra: Francesc Yxart i de Moragas (mort a Tarragona el 17 de desembre de 1936), germà del qui havia estat un prestigiós escriptor i crític literari —Josep Yxart—, i Santiago de Riba i Espanya (mort a Barcelona el 12 d’octubre de 1936). Tots dos eren advocats. Quatre sacerdots consiliaris de l’obra social de la Caixa seguiren el mateix camí.

Entre el personal de la Caixa, el balanç de víctimes de la guerra fou elevat. “Un total de 39 persones empleades en la institució moriren de mort violenta: 24 foren assassinades; 11 empleats perderen la vida al front (8 amb els republicans i 3 amb els franquistes); 3 més foren víctimes dels bombardeigs a la zona republicana i un darrer de la lluita als carrers de Barcelona durant els fets de maig del 1937” (Nadal i Sudrià, pàg. 309). Això no obstant, acabada la guerra, el nou Consell de la Caixa només tindrà en compte els “caídos por Dios y por España”, o sigui, els assassinats en zona republicana o els morts en el front franquista. Els funcionaris morts en aquestes condicions foren 21, cap dels quals no tenia un alt càrrec: entre ells hi havia falangistes, carlins, militants de partits de dretes i alguns que moriren en intentar passar a la zona “nacional” (vegeu “Homenaje a los funcionarios de la institución caídos por Dios y por España —18 de julio de 1936-1 de abril de 1939—. Asociación del personal de la Caja de Pensiones para la Vejez y de Ahorros de Cataluña y Baleares, Barcelona 1956)”. Els altres no van merèixer ni una menció.

Dipòsits, inversions i excedents

El mes de febrer del 1936, amb la victoria electoral de les forces polítiques que formaven el Front Popular, els dipòsits de la Caixa —com els de totes les entitats d’estalvi— comencen a baixar. L’estalviador demostra el seu temor pel futur retirant els seus diners o una part. Amb l’inici de la guerra, el mes de juliol del 1936, les retirades seran generals i importants. El que era temor, ara és pànic. La Generalitat intervindrà, limitant els reintegraments. La Caixa haurà de recórrer al crèdit del Banc d’Espanya, amb garantia de la seva cartera de valors, per a poder fer front als pagaments.

La baixada de dipòsits es mantindrà durant dos anys: el 1936 i el 1937. Al final d’aquest any, la Caixa té 100 milions de pessetes menys que dos anys abans. A partir d’aquell moment, els dipòsits tornen a pujar, conseqüència sobretot de la forta pèrdua del valor adquisitiu de la pesseta i del nivell d’inflació. El 1938, quan es veu venir l’acabament de la guerra, la major part dels ingressos corresponen a l’ingrés en dipòsit dels bitllets emesos pels republicans durant la guerra, que la població sap que no seran acceptats pels vencedors.

Al’actiu, els majors canvis es donen en la partida de crèdits i en el disponible. La Caixa ha de pignorar valors i acumula saldos en el Banc d’Espanya. El volum de crèdits quedarà reduït a la meitat en els dos primers anys de guerra. És evident que no se’n donen de nous i es cancel·len —si és possible— aquells que arriben al seu venciment. La cartera de valors i la xifra d’immobles es mantenen amb canvis mínims.

L’excedent és sempre positiu, ja que depèn fonamentalment de la renda dels valors públics, i aquests van pagant els seus cupons. Fins i tot es pot comprovar que el 1936 els resultats foren molt bons. Però en aquest cas és conseqüència de la baixada dels tipus d’interès aplicables als dipòsits, des del mes de setembre del 1935, que ampliaren el marge financer.

La depuració de les persones acabada la guerra: Consell, director i personal administratiu

El 26 de gener de 1939 les tropes del general Franco ocuparen Barcelona. Però la guerra no s’havia acabat per a alguns barcelonins que s’havien quedat, ja que començarà l’etapa de depuració política. Els principals implicats en el Govern de la Generalitat i els polítics republicans que s’havien distingit en la seva lluita contra el franquisme van enfilar el camí de l’exili, però n’hi va haver alguns que, ingènuament, consideraren que no tenien res a témer de les tropes d’ocupació.

L’Ordre de 28 d’abril de 1938, dictada pel Govern de Burgos, havia nomenat un comissari per a la Caixa de Pensions que havia d’assumir totes les funcions executives de l’entitat i havia de posar en marxa una nova Direcció i un nou Consell d’Administració. Es tracta de Pedro Sangro Ros de Olano, marquès de Guad-El-Jelú, que havia estat ministre de Treball en el Govern Berenguer, el darrer de la monarquia. El 30 de gener del 1939, el comissari es reuní amb Josep Maria Boix i Raspall, director general de la Caixa, i prengué possessió del seu càrrec. Pedro Sangro cessà oficialment el director, però li demanà que es mantingués en el despatx fins un cop acabat el procés de depuració.

Sangro formà aleshores un Consell d’Administració presidit per Josep Vidal-Ribas i Güell, vocal de la Caixa des del 1927 i que havia marxat de Catalunya durant la guerra. La composició del nou Consell era mixta: la meitat eren elements nous que havien demostrat la seva adhesió al nou règim, i la resta estava formada per antics consellers com Vidal-Ribas. Els qui s’havien quedat en zona republicana foren separats de les seves funcions, començant pel seu president, Lluís Serrahima i Camín.

L’informe de Sangro al Consell —10 de febrer de 1939— sobre l’actuació durant la guerra del director general era favorable a Josep Maria Boix i Raspall, ja que “de todo lo expresado por el Director, se deduce que la gestión del mismo ha sido inteligente y celosa”. El 21 de març, un cop escoltat l’informe de Pedro Sangro, el Consell de la Caixa va acordar per unanimitat “dar por depurada la actuación del Director General y confirmar a éste plenamente en el ejercicio del expresado cargo” (vegeu especialment: Josep Maria Boix i Selva, Procés a la Caixa. Informe de l’actuació, separació i rehabilitació del Director General, Dr. Josep Maria Boix i Raspall, Associació del personal de la Caixa, abril 1984). L’informe sobre el personal administratiu era moderat. La depuració consistí a donar de baixa 22 empleats que havien agafat el camí de l’exili i poca cosa més.

Però, mentrestant, el Ministeri d’Organització i Acció Sindical —Servei Nacional de Previsió— havia designat Albert Casañé i Soler, empleat d’una empresa d’electricitat de Barcelona, com a nou responsable de la depuració del personal de les caixes catalanes. Aquest, rectificant l’informe del comissari Pedro Sangro, demanà “la suspensión total e inmediata del actual director general, D. José Maria Boix Raspall, por su poco acertada actuación y por ayudar principios democráticos y marxistas, en detrimento de los ideales que informan los españoles amantes de nuestra España imperial”. En conseqüència, el Consell de Ministres acordà la suspensió i nova depuració del director.

L’afer afectarà el mateix Consell d’Administració de la Caixa. El 15 de juliol de 1939, Albert Casañé lliurava al president i director general una ordre del Ministeri en la qual s’imputava a l’entitat el fet de no complir el que s’havia legislat sobre depuració. El Consell d’Administració i el director general foren cessats i les funcions executives traspassades a un nou comissari: Enrique Luño Peña.

Aquest, nascut a Villar de los Navarros (província de Saragossa) el 1900, era aleshores catedràtic en excedència de Dret Natural i de Filosofia del Dret a Santiago de Compostel·la i conseller delegat de la Caja de Previsión de Aragón. Enrique Luño impulsà una nova depuració del personal, de manera que s’obrí un procediment penal contra Josep Maria Boix per a jutjar les actuacions del director durant la guerra. El resultat de la depuració suposà, ara, l’acomiadament de 46 empleats, diverses sancions a 62 més i la readmissió dels 1 030 restants, que havien estat destituïts temporalment. El procés judicial a Boix i Raspall passarà a la jurisdicció militar.

Sobre les acusacions fetes al director cessat, el seu fill dirà:

“Entre els càrrecs més significatius, puc citar els següents:

“Que les orientacions de la Caixa, seguint el pensament del Sr. Moragas i del meu pare, eren francament catalanistes i que això s’havia accentuat des de la concessió de l’Estatut de Catalunya; 2) que la Caixa havia facilitat préstecs a la Generalitat i a la Universitat Autònoma de Barcelona; 3) que havia concertat operacions amb el Banc d’Espanya, després del 18 de juliol de 1936; 4) que s’havien practicat diverses detencions d’empleats i que d’altres foren assassinats i que ell no havia fet res per evitar-ho; 5) que s’havia fet una depuració del personal, durant la guerra, en sentit marxista; 6) que havia signat una declaració contra el feixisme; 7) que havia tingut ocasió de sortir a l’estranger per assistir a una reunió de l’Institut Internacional de l’Estalvi i que no ho va aprofitar per a deixar la zona republicana; 8) que havia ofert a la Creu Roja i després al Departament de Sanitat de la Generalitat el pavelló que la Caixa posseïa a Montjuïc; 9) que la major part del personal de la Caixa i ell mateix pertanyia a Acció Catalana i per això quasi l’únic diari que es llegia a les oficines era ‘La Publicitat’; 10) que quan morí el president de la Generalitat, Francesc Macià, l’any 1933, féu suspendre una representació familiar que havia de celebrar-se a la Caixa i obligà en forma ineludible a assistir a l’enterrament de dit president; 11) que després de la guerra obstruí la depuració del personal i que, per això, va ser suspès pel representant de l’estat; 12) que havia fet venir a Barcelona el delegat de la Caixa a Balears, el qual havia estat destituït i empresonat per les autoritats nacionals a Palma, i que li havia estat confiat un càrrec de significació i relleu; 13) que també acordà la celebració de sufragis pels caiguts i que els féu extensius a tots el empleats caiguts en el front roig; 14) que els empleats de la Caixa concorrien anualment, el dia 11 de setembre, davant l’estàtua de Rafael de Casanova i ell ho aprovava.»

No cal cap comentari. El sectarisme traspua en tots i cadascun dels punts de l’acusació. El 6 de febrer, Josep Maria Boix ingressava a la presó i es preparava un consell de guerra per un delicte que el fiscal qualificà d’auxili a la rebel·lió militar i que el tribunal confirmà, imposant-li una pena de 12 anys i un dia, commutada per una de 3 anys de presó menor. El mateix dia de la sentència —4 de juny de 1940— una llei concedia la llibertat condicional a tots els condemnats a penes inferiors a 6 anys, de manera que fou posat en llibertat el 18 de juliol d’aquell mateix any. Immediatament va ser cessat com a director general de la Caixa i com a catedràtic de la Universitat de Barcelona.

Enrique Luño Peña serà l’amo absolut de la Caixa fins el nomenament d’un nou Consell General el 8 de gener de 1941, format per 50 persones, proposat per ell i aprovat pel Ministeri de Treball. El Consell d’Administració, constituït seguidament, també fou designat pel Ministeri de Treball i estava integrat per membres del Consell General. El nou president serà Miquel Mateu i Pla, amic personal del general Franco i primer alcalde de Barcelona des del 27 de gener de 1939. La primera decisió del nou Consell serà nomenar director general el comissari que havia proposat la majoria dels seus membres.

La depuració dels comptes: el desbloqueig